过去一周,黄金先涨后跌,整体维持窄幅震荡。尽管现货市场看似平静,上周五期现市场的高溢价引发了交易员的广泛关注。结合美联储鸽派转向,这一现象成为金价上涨的重要推手。本周,市场将密切关注特朗普关于黄金关税的澄清,以及美国的CPI和零售销售数据,以判断金价的后续走势。

回顾XAUUSD日线图,上周价格稳步攀升,周五盘中一度突破$3,400关口。随后空头入场,周一早盘价格再次回落,测试 $3,370关键支撑位。若该支撑失守,50日均线可能成为下一道防线。反之,若价格反弹,$3,400和$3,430将构成重要阻力。

历史再次上演:黄金关税抢跑

推动黄金上涨的核心动力,是美国将瑞士生产的关键规格金条纳入关税征收范围。瑞士炼金厂包揽全球超过七成精炼产能,其生产的公斤金条和100盎司金条正是COMEX交易所认可的实物交割标准规格。加征39%的关税使得真正可用于交割的金条供应变得紧缺,进而引发伦敦和纽约市场的黄金流动性问题。

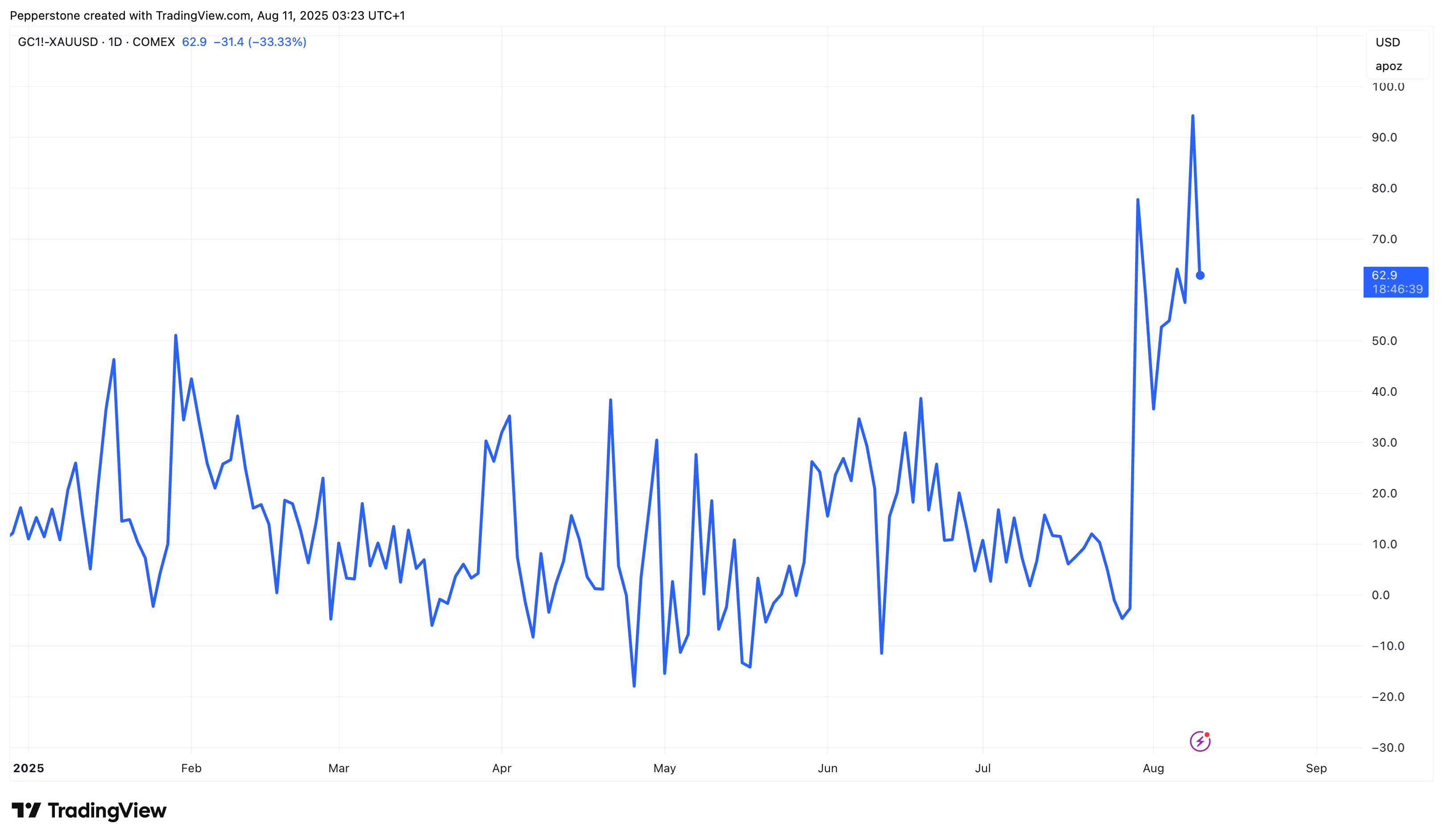

面对这一局面,金银银行紧急从伦敦及瑞士炼厂调拨实物黄金至纽约交割,导致伦敦金库库存迅速下降。与此同时,伦敦黄金市场存在大量“纸黄金”权利凭证,这些凭证通常依赖反复抵押和借用同一批金条来支持多笔交易。一旦关税冲击扰乱了这条再抵押链条,市场流动性便骤然紧缩。8月8日,COMEX与LBMA期货的溢价一度飙升至每盎司95美元,反映出交割压力之大。

在美国市场,如果多头接受交割,这将迫使COMEX部分黄金空头平仓或换仓,以规避关税冲击。瑞士面临的潜在黄金关税引发的连锁反应逐渐被市场消化,黄金价格因此获得有力支撑并走高。

然而,随着上周五晚些时候白宫声明进口黄金暂不征收关税,市场恐慌情绪明显缓解。尽管如此,地缘政治和贸易政策的频繁摇摆,加之特朗普2.0时代“制造业回流”的主线,仍令黄金作为避险资产保持吸引力。

经济放缓 + 鸽派联储:降息预期支撑金价

除了黄金关税本身之外,美国经济数据疲软与美联储内部力量平衡的变化,也利好黄金多头。

一方面,7月美国ISM服务业指数降至50.1,低于前值 50.8,创2024年12月以来最低,且就业分项持续下滑。继非农数据大幅走软后,最新发布的初请和续请失业金人数也高于预期,显示劳动力市场风险上升。

另一方面,联储官员的发言整体偏鸽。继Bowman和Waller之后,鹰派代表Daly罕见直言不愿再等待,认为降息时机已近,预期今年降息次数可能超过两次。目前市场对9月降息的定价超过90%,这对作为无息资产的黄金有利。

此外,特朗普周四提名亲信Miran为联储理事,几乎确保9月FOMC会议获得三票降息支持,也加剧了市场对联储独立性的担忧。消息还透露,沃勒被白宫视为最有力的下一任联储主席人选,“影子联储主席”的存在可能削弱鲍威尔影响力,加速推动去美元化进程和黄金买盘。

留意美国数据与关税进展

总体来看,得益于黄金关税预期和美联储鸽派基调,上周黄金多头动能强劲。尽管特朗普表示将对黄金关税澄清缓解了市场恐慌,但政策的不确定性依然维系了避险需求。在美联储9月可能降息25个基点以及关税紧张局势有所缓和的前提下,我认为黄金短期内大概率维持震荡格局。

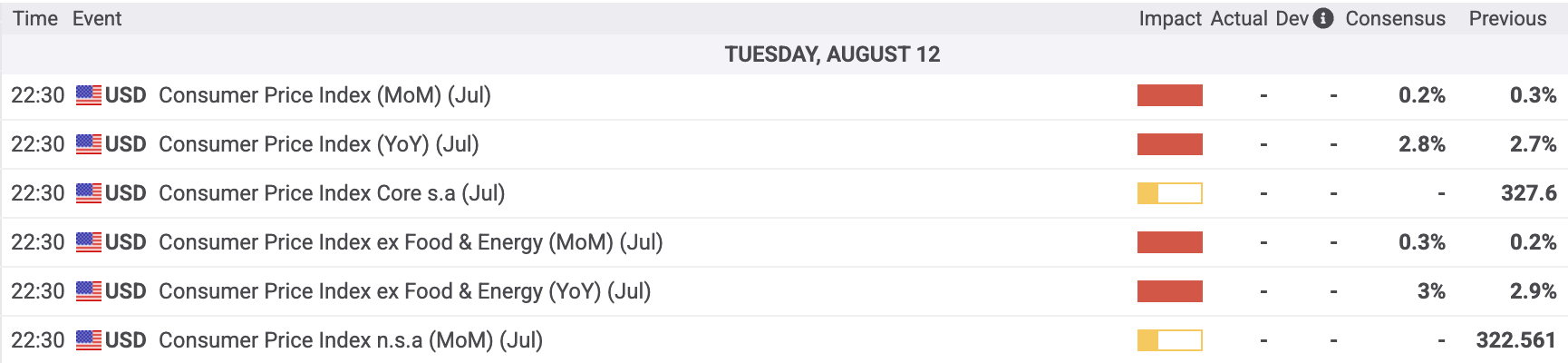

验证上述两个前提是否成立,本周有多项关键事件值得关注。数据方面,黄金交易员将聚焦周二公布的7月美国CPI和周五的零售销售数据。通胀方面,市场预期广义和核心通胀同比分别为2.8%和3%,均较上月小幅回升。零售销售增长预计将环比回落0.1%至 0.5%。

若通胀和零售数据高于预期,黄金可能承压。但考虑到降息预期更大程度依赖9月5日的非农报告,两组数据对黄金的持续影响或相对有限。

其次是关税进展。市场高度期待特朗普明确瑞士关税范围,并大概率决定将中美关税暂停期延长90天。若白宫按预期执行,金价可能进一步承压;但政策态度转向的不确定性,也为价格筑底提供支撑。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金要创历史新高了吗?别急,先看黄金投资的几个问题

随着金融产品创新的加速,人们现在可以更容易接触和黄金相关的投资产品。此类产品包括黄金基金,交易所ETF,黄金类公司股票,还有黄金期货和差价合约。

【Event Trader】5月美国非农数据交易策略解析

5月最大一线美国经济数据非农就业发布,日内交易策略思维全盘解析。

FED小“鸽”声顺推黄金破历史新高2080!

FOCM利率决议按市场预期加息25基点,Fed美联储表示也许已经到头,黄金期货上冲2080历史新高?

RBA意外加息澳元起飞!?DXY102数据后暂时守住?

RBA澳洲央行昙花一现意外加息引发澳元骚动,DXY美元指数暂守102等日内市场焦点策略解析。

美联储秒变鸽派,美元指数跌势再起?

硅谷银行危机是否在美国蔓延对于美元指数和美股走势都相当关键。市场也格外关注美联储的看法。

美阻止银行危机蔓延,市场焦点转到物价数据

美联储与美国财政部和FDIC采取联合行动,祭出了比存款保险覆盖范围还广的措施,账户持有人周一将可以动用所有存款。