•

由于俄罗斯和乌克兰定于今天在土耳其举行新一轮的谈判,且双方的立场都有松动的迹象,因此大宗商品价格出现回落。WTI和布伦特原油分别跌至105和110美元附近的一周低点。投资者也担心中国的疫情和严格的防控措施可能会减少对原油的需求。WTI的下一个关键点位在100美元附近,这里是12月以来的趋势线所提供的支撑位。

日元昨天再跌1.5%,尽管这一百分比无法和原油的波动相比,但对日元来说,昨天经历了自2020年3月以来最大的单日波幅。从周线图上来看,美/日已经突破并远离了1986年以来的下降趋势线压制。

我们在上周的分析中提及了日元连续数周遭到抛售的原因,其中包括了央行鸽派立场、能源价格升高加大逆差压力、日本企业境外投资增加了对美元的需求,以及避险情绪的回落。

日本央行昨天再次强化了其宽松立场,宣布将以0.25%的固定利率无限量购买日本10年期国债,目的就是为了继续贯彻收益率曲线控制(YCC)的政策,将10年期收益率压低在0.25%以下。这是央行今年第二次无限量购债,2月中旬的那次操作之后收益率一度从0.251%降至了0.130%。

为什么日本央行的行动会加速日元的抛售?

我们主要可以从利差的角度来理解。当美国(以及大部分主要经济体)的加息预期不断升高并推高了本国的债券收益率的同时,日本央行正在反其道而行之,拼命压低其基准利率。

下图显示,美国和日本的10年期国债利差已经拉大到220个基点,是去年8月的两倍左右。资本显然会流向具有更高收益率的地方,因此USDJPY在同期一路上涨。

美国和日本10年期国债利差(上) vs USDJPY (下)

如果将英国、澳洲、新西兰、加拿大等国的收益率和日本的做比较,我们可以看到类似的情况,因此也造就了日系货币对近来的强势上涨格局。日元不幸成为了套息交易的中融资货币而遭到抛售。

日本央行会干预日元贬值吗?

短期来看可能性不大。一来是因为随着日元的持续下跌,许多散户交易者已经开始押注日元的反弹,并且125上方存在一定的阻力。其次,日元贬值在一定程度上能刺激低迷的通胀率并有利于出口商。另外,除了直接干预,日本央行还有其他一些选项,比如扩大收益率浮动区间、将YCC目标转向5年期国债、或者口头干预等。

许多分析认为只有当汇价冲破130后,央行才会真正出手干预。

下一个爆发的是它?

最近日系货币对的强劲表现不禁令人联想到加密货币过往的疯狂。

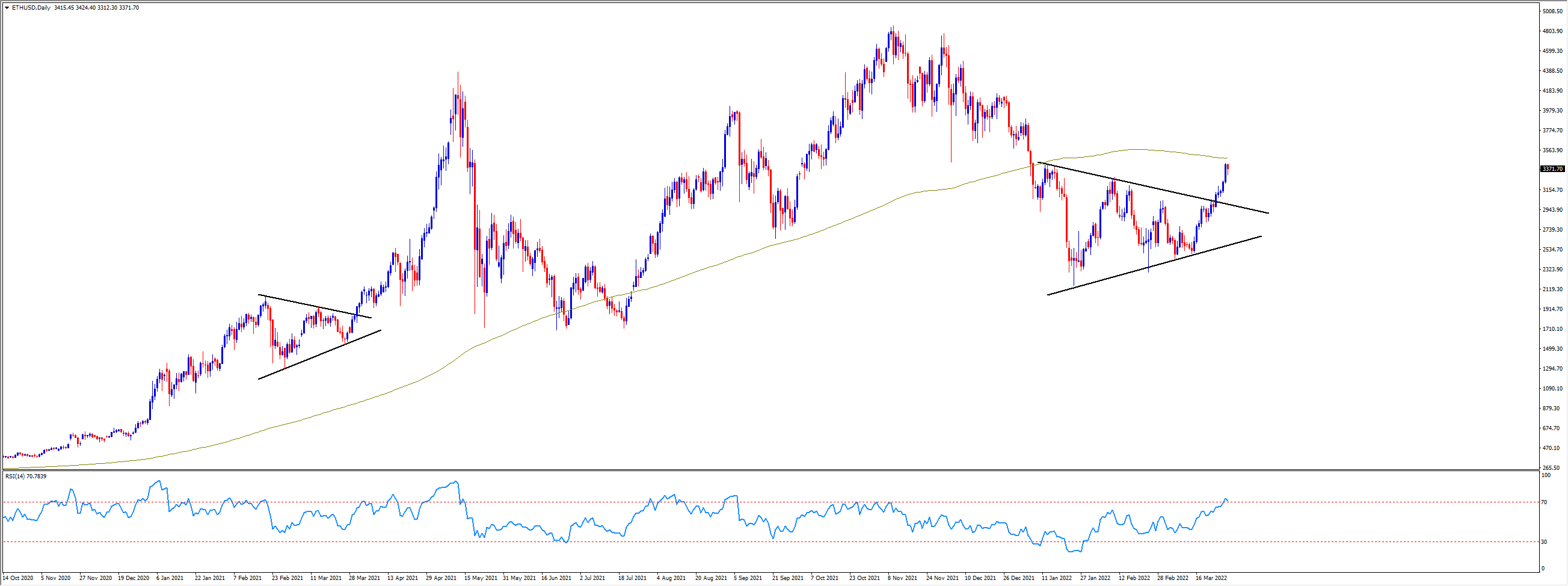

加密货币从今年年初到现在都显得格外的平静。比特币刚刚收复了今年的全部跌幅,而以太坊离“转正”也并不远。蛰伏的越久,后期爆发出的动能可能就越强劲。从加密货币过往的经验来看,一旦趋势形成,其强度和持续性都值得期待。

ETHUSD

值得注意的是,很长一段时间以来,比特币和纳斯达克100指数有着高度相似的走势,显然加密货币已经逐渐被视为一种风险资产,因此投资者风险偏好的升高或将继续带来利好。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

黄金展望:多头站上$3,900,关注政府停摆动态!

黄金多头强势突破 $3,900,美国政府停摆与全球“去美元化”推动避险买盘,本周交易员需关注政府关门进展及美联储讲话指引。

黄金展望:价格突破$3,800,最小阻力依然向上!

黄金突破$3,800刷新历史新高,美联储降息预期、美国政府停摆风险及地缘紧张局势推动避险买盘,ETF资金流入助力多头持续上行。

黄金展望:价格再创历史新高,联储降息仍是主线!

黄金短暂回调后重启上行,在 $3,700 上方创下历史新高。多头受美联储降息预期、央行购金及实物需求支撑,逢低买入仍为主流策略。本周关注美联储讲话与核心PCE数据或对金价构成短期波动。

黄金展望:上行动能暂停,美联储会议是关键!

在美联储降息预期和地缘冲突影响下,黄金进入高位盘整阶段。本周美国零售数据和 FOMC 会议将成为市场关注的关键因素,或对金价能否重启趋势起到重要作用。

日经再创新高:政治预期、资金觉醒与科技潜力

日经 225 指数突破 44,000 点,创下历史新高。政治更迭、全球宽松预期与经济回暖为上涨添柴加火,但估值高企与政策不确定性也让前路并非坦途。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。