•

美联储会议纪要透露了两方面的讯息。

关于缩减资产负债表,多数官员在3月的会议上表示从5月开始以每个月最多950亿美元的速度缩表是合适的,这呼应了此前一天即将出任美联储副主席的布雷娜德的观点。作为对比,上一个紧缩周期中每月的缩减规模最多仅为500亿美元。

关于加息路径,美联储认为一次或多次50bp加息是合适的,但这并不及目前利率市场所预期的幅度,因此昨天美债短端收益率小幅下降,收益率曲线再度变得陡峭。目前利率市场预计5月加息50bp的概率高达80%。

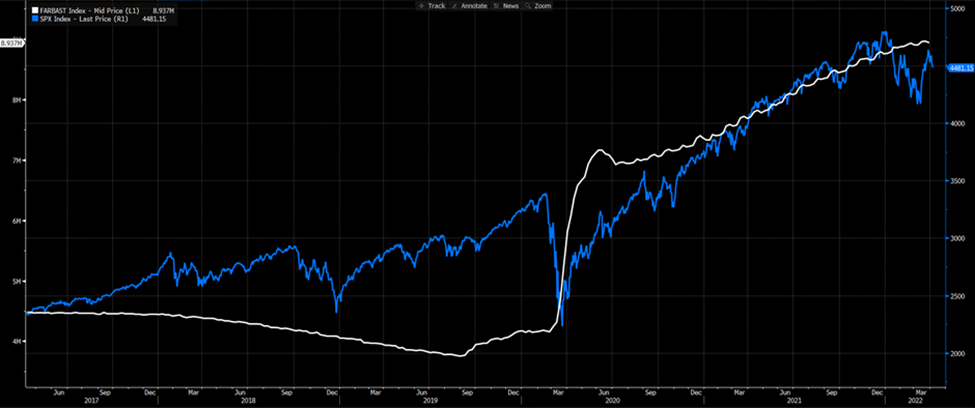

美联储过去两年史无前例的宽松政策导致其资产负债表极具膨胀,即使在逐渐退出QE的当下,总规模也逼近了9万亿美元,而疫情爆发前仅有4万亿美元左右。投资者显然会担心一旦流动性从市场中抽离,看到的可能讲不仅仅只是资产负债表的拐点。美国三大股指已经连续两天回落。

当然,在俄乌冲突大背景下不断回流美国的资金一定程度上能起到缓冲作用。

美联储资产负债表(白)vs 标普500 (蓝)

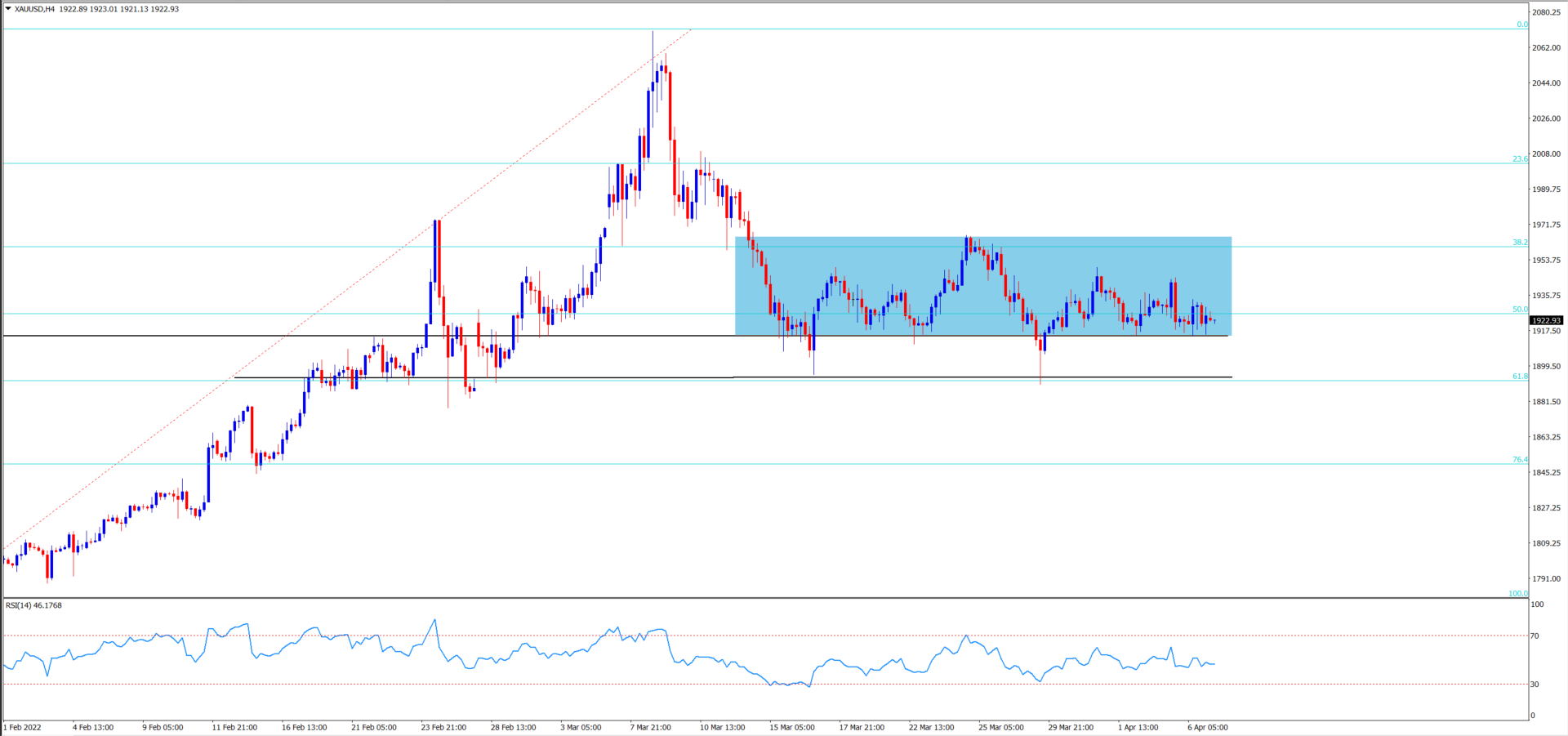

黄金延续近来的窄幅震荡格局。随着地缘政治风险对市场的冲击逐渐降低,以及美联储渐行渐近的加息和缩表,金价很难重现疯狂的涨势。

值得注意的是,美国10年期实际利率从3月初以来已经从-1.08%的底部快速攀升至目前的-0.2%,而同期金价的跌幅却相当有限。若美债利率和美元继续保持强势,黄金还将面对更多挑战。首先需要关注下方1915以及1890附近的支撑。而上行方向需要突破1950/70区域才能吸引更多多头入场。

XAUUSD 4H

由于IEA(国际能源署)成员国表示将跟随美国的步伐向市场释放6000万桶的原油储备,原油价格短线持续回调。虽然供应端的警报被暂时解除(长期来看很难完全弥补俄罗斯供应缺口),但市场愈发担心疫情和封城对来自于中国的需求端冲击。最新的中国制造业和服务业PMI都跌至荣枯线下方且刷新数月新低。另外,美元的走强也是对大宗商品价格的不利影响。

关注WTI(SpotCrude)在95美元一线的支撑。小级别周期上RSI指标的背离或许能止住油价在短线的颓势,但消息面将继续主导油价走势。

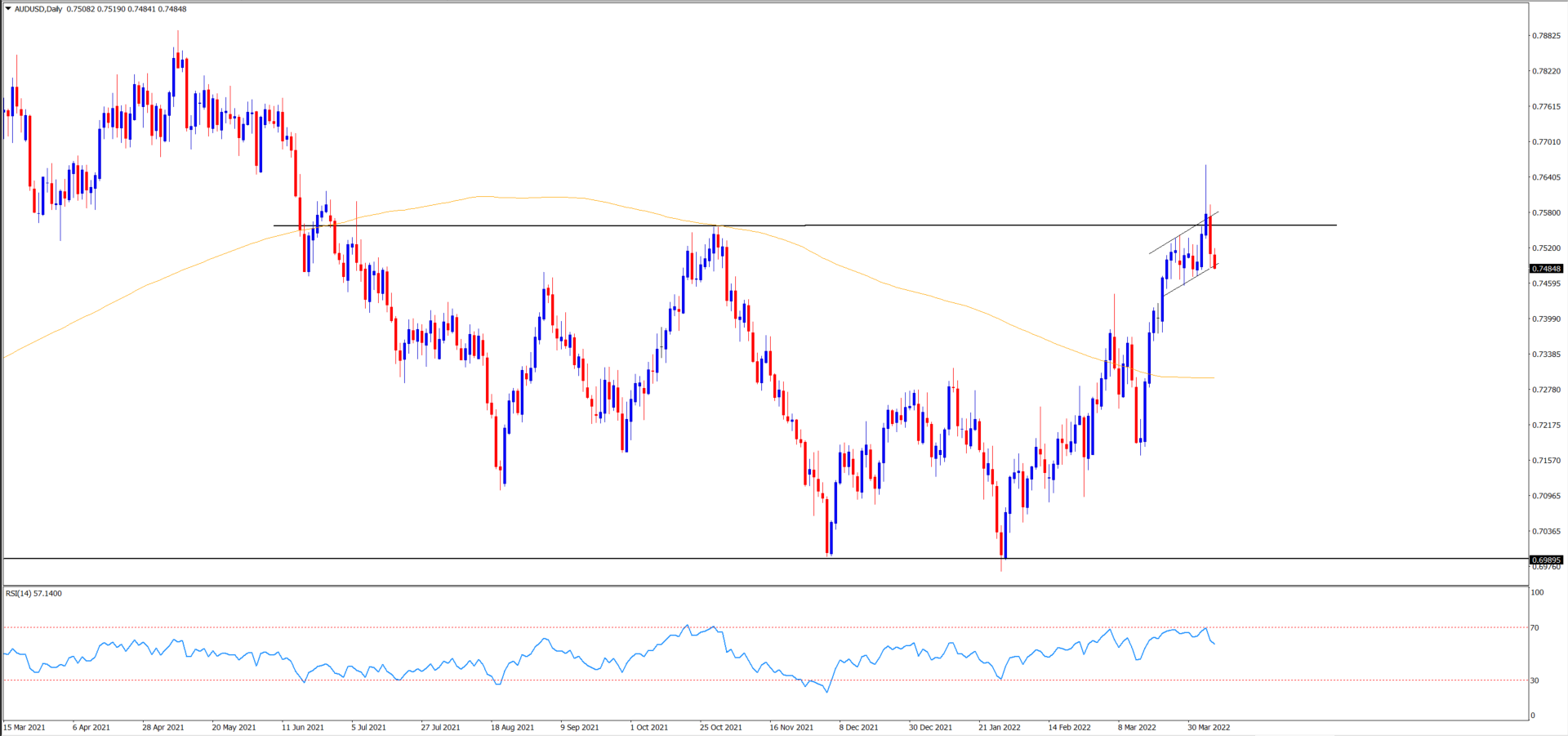

外汇市场方面,美元指数(USDX)五连阳后升至99.57,刷新了近两年新高。欧元和英镑昨天基本持平,商品货币领跌。其中澳元抹去了鹰派利率决议后的全部涨幅回撤至0.75下方。可见相比于利率政策,大宗商品价格的回落以及风险情绪的降温对该货币产生了更大的影响。

AUDUSD

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

黄金展望:新高近在咫尺,关注非农报告!

黄金多头动能强劲,逼近历史新高。美联储降息预期、避险需求与中国买盘共振支撑,非农数据将成短期走势关键。

黄金展望:关税悬念与鸽派联储双轮驱动,关注美国 CPI

瑞士黄金关税传言引发市场流动性紧缩,COMEX溢价飙升;美联储鸽派声音叠加经济放缓,降息预期升温。本周重点关注特朗普关税立场、美国7月CPI与零售销售数据,金价或在震荡中寻找方向。

澳大利亚 2025 财年财报前瞻

从现在起到 8 月底,ASX200 成分股公司将陆续公布 2025 财年的业绩。这将为投资者提供企业健康状况的重要线索,并可能给出对未来运营环境的指引。

黄金展望:降息预期升温,关税危机重燃:避险买盘回归!

受非农疲软、关税紧张局势和美联储人事变动三大因素推动,黄金的避险需求显著回升,但技术面短期仍受制于$3,370阻力位。随着本周ISM服务业数据和美联储官员讲话陆续发布,市场波动或将加剧。

黄金展望:风险事件密集发布,市场波动大幅增加!

全球贸易缓和冲击金价,中美谈判、美联储利率路径及非农数据三重考验接踵而至。黄金多空角力升级,价格下一步何去何从?

黄金展望:多空因素交织,区间震荡难破

近期黄金震荡盘整,市场多空博弈激烈。关税不确定性、坚挺的美国经济数据、美联储谨慎态度与地缘政治风险交织影响金价。密切关注贸易谈判进展及科技巨头财报,或引发黄金短期波动。