谁发行美国国债?怎么流通?

美国国债的发行主体是财政部,其核心职能是为联邦政府财政赤字融资。美国国债根据期限不同,可分为短期国库券(1年以内)、中期票据(2-10年)和长期债券(10年以上)。其中,10年期债券由于平衡了期限结构和拥有充沛的流动性,成为全球投资者观察利率预期的核心标的。

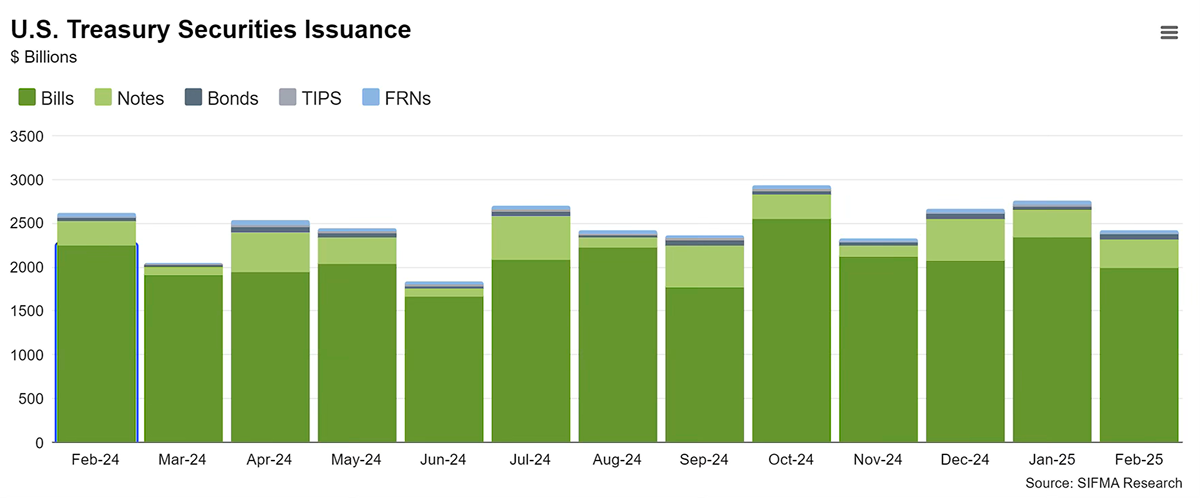

在交易机制上,美债市场呈现多层次特征:一级市场通过定期拍卖完成发行,2024年单次10年期国债发行规模通常超过400亿美元,其中约70%由一级交易商承接;二级市场则以场外交易(OTC)为主导,日均交易量超过10000亿美元,做市商网络覆盖全球主要金融机构。

这种独特的市场结构使得美债兼具安全资产属性与极高流动性,成为全球央行外汇储备和机构投资组合的压舱石。

影响美债收益率的因素

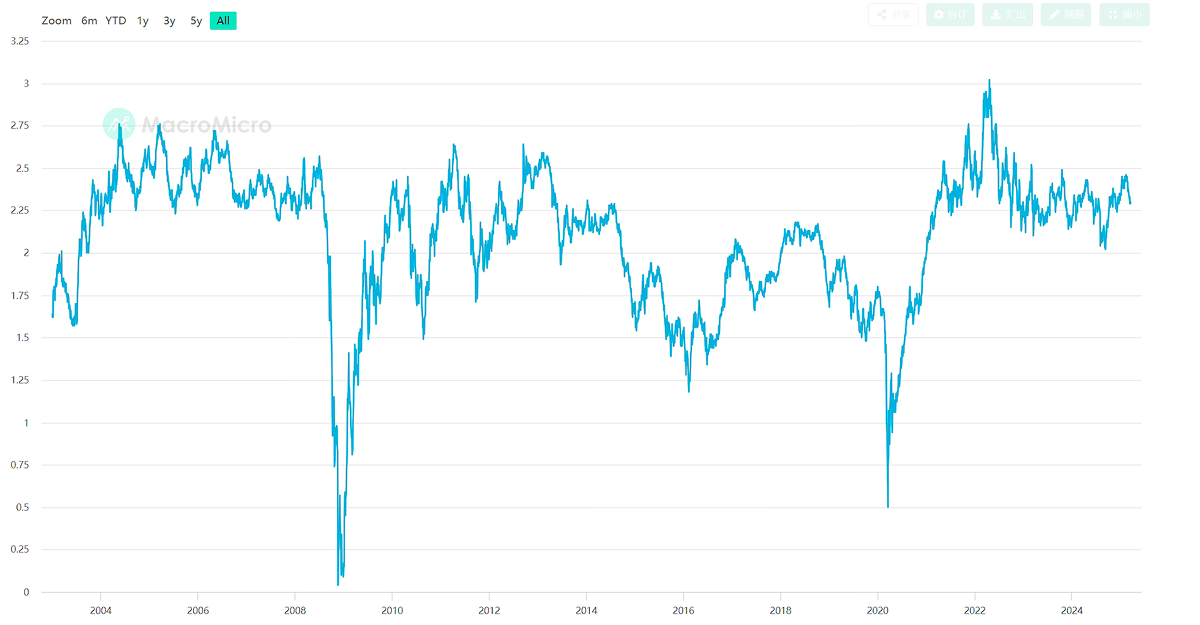

美债收益率是通过债券市场上交易的美债交易价格和票面价格计算出来的。相比于更加政策敏感的 2 年期美债收益率,10年期美债收益率受长期经济基本面(如联邦基金基准利率),通胀预期和风险溢价影响。

(1)经济基本面:实际利率的锚定作用

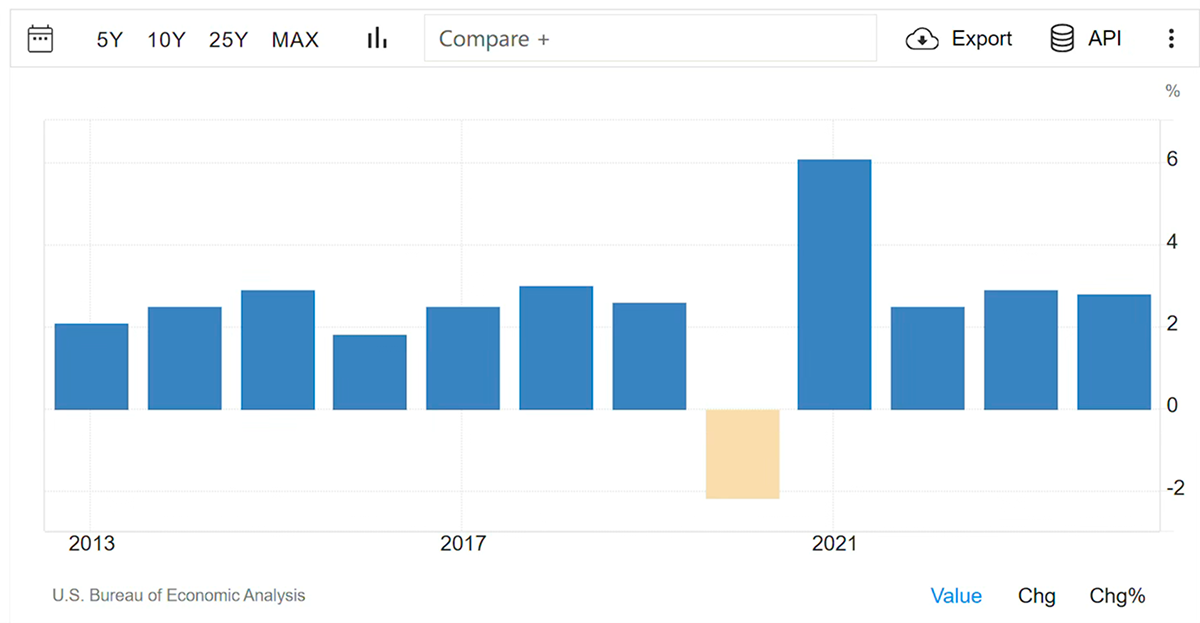

根据美联储前主席伯南克提出的三因素模型,实际短期利率是决定长期收益率的基石。2024年美国实际GDP增速为2.8%,接近潜在增长率,对应的中性利率大约为2.5%,这为长期利率提供了基础支撑。

(2)通胀预期:名义收益率的放大器

市场对通胀的定价通过盈亏平衡通胀率(TIPS利差)传导至美债收益率。当前10年期盈亏平衡通胀率为2.3%(10年期美债收益率 – 10年期通胀保值债券收益率),较美联储2%目标仍存在溢价,反映出投资者对美国服务业价格粘性的担忧。

如果核心PCE连续三个月超过3%,美联储可能会进一步推迟降息计划,进而将收益率推高30至50个基点。

(3)期限溢价:风险定价的暗流

期限溢价代表了投资者持有长期债券所要求的额外风险补偿。2025年,这一指标已升至0.35%,总体呈现上行趋势。地缘政治风险(如中东局势紧张)、美债供需失衡(2025财年计划发行1.2万亿美元)以及债务可持续性担忧,都在不断推高风险溢价。

美债的蝴蝶效应

作为全球资产定价基准之一,10年期美债收益率的波动具有显著的溢出效应。

股票市场的估值体系

标普500指数成分股的加权平均久期为6.2年,收益率每上升1个百分点,其合理市盈率将下修约15%。科技成长股对此更为敏感——纳斯达克100指数的久期达8年,利率敏感度是道琼斯工业平均指数的3倍。这一定程度上解释了为何近期Meta、英伟达等科技巨头股价与美债收益率呈现显著负相关。当10年期美债收益率快速上涨的时候,科技股倾向下跌。

外汇市场则通过利差渠道传导压力

美国和日本十年期国债收益率差异往往和美元兑日元的走势形成联动关系。当十年期美债收益率和日本十年期国债收益率差值上涨的时候,USDJPY往往走强。

新兴市场面临双重挤压

当10年期美债收益率突破4.5%阈值时,新兴市场债券基金周均流出约20亿美元。更高的美元融资成本叠加本币贬值压力,可能迫使高负债国家提前进行债务重组。

10年期美债收益率的波动本质上是全球经济治理体系深层矛盾的映射。当36万亿的美国政府债务规模遇上人口老龄化与生产率增长停滞,当央行政策工具箱效力衰减遇上地缘政治裂痕加深,传统分析框架需要纳入更多非线性变量。

在哪里可以查看美债收益率?

一般的经纪商如Pepperstone提供的是美国10年期国债价格的走势图,而非十年期国债收益率的走势图。如果想查看后者,可以在TradingView等支持千种产品走势的社区中输入代码US10Y查看。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金展望:多头站上$3,900,关注政府停摆动态!

黄金多头强势突破 $3,900,美国政府停摆与全球“去美元化”推动避险买盘,本周交易员需关注政府关门进展及美联储讲话指引。

黄金展望:价格突破$3,800,最小阻力依然向上!

黄金突破$3,800刷新历史新高,美联储降息预期、美国政府停摆风险及地缘紧张局势推动避险买盘,ETF资金流入助力多头持续上行。

黄金展望:价格再创历史新高,联储降息仍是主线!

黄金短暂回调后重启上行,在 $3,700 上方创下历史新高。多头受美联储降息预期、央行购金及实物需求支撑,逢低买入仍为主流策略。本周关注美联储讲话与核心PCE数据或对金价构成短期波动。

黄金展望:上行动能暂停,美联储会议是关键!

在美联储降息预期和地缘冲突影响下,黄金进入高位盘整阶段。本周美国零售数据和 FOMC 会议将成为市场关注的关键因素,或对金价能否重启趋势起到重要作用。

日经再创新高:政治预期、资金觉醒与科技潜力

日经 225 指数突破 44,000 点,创下历史新高。政治更迭、全球宽松预期与经济回暖为上涨添柴加火,但估值高企与政策不确定性也让前路并非坦途。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。