•

随着乌克兰局势的恶化,欧美国家加大了对俄罗斯的制裁力度,试图从贸易、经济、金融等各方面对其进行“封杀”和围堵,进而刺激了大宗商品市场近来的火爆行情。原油今年的累计涨幅已经超过50%,从2月24日战争爆发以来的一周就涨了超过20%。包括天然气、钯金、小麦、玉米在内的大宗商品价格也有着相同的上涨逻辑和趋势。

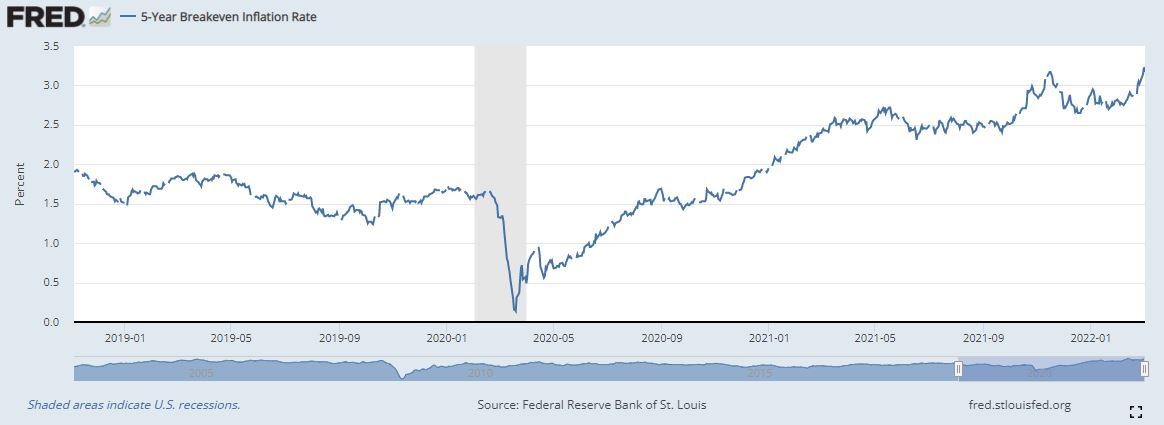

美国10年期的盈亏平衡通胀率(对未来的通胀预期)已经升至了2.73%,而5年期的更是刷新了记录高位至3.23%。想要让美国处于40年来最高水平的通胀率回归到2%的目标范围,已经落后于曲线的美联储理论上必须加快加息的步伐。

美国5年期盈亏平衡通胀率

然而地缘政治风险正在对央行的决策产生影响。

在通胀爆表的同时,由俄乌局势所引发的对经济增速放缓甚至衰退的担忧也愈发强烈(美债收益率曲线持续平坦化),“滞涨”已经越来越多的被提及。也正因为此,美联储主席鲍威尔本周已经基本排除了3月加息50个基点的可能性,利率市场激进的加息预期也已大幅降温,美债收益率全线回落。

除了令人头疼的通胀之外,美国劳动力市场持续收紧并不是什么新闻。空缺职位数仍然高于1000万处于历史峰值附近,但人们求职的意愿并不强烈且跳槽率居高不下,导致雇主只能不断提高工资水平来招人。

因此除了新增非农岗位(预计40万,前值46.7万)和失业率(预计从4%降至3.9%)之外,今天更值得关注的一项数据在于时薪增速,年率预计将从5.7%进一步升至5.8%。不断上升的工资成本自然会在未来转嫁至物价并反应在通胀数据上,这无疑增加了美联储的决策难度。

对于黄金来说,预计非农产生的短线影响相对有限,因为无论本次数据如何,美联储在本月开启加息周期基本上已经是既定事实早已被充分计价。除非数据(尤其是时薪增速)大幅超出预期,这种情况下美联储短期加息50bp的预期又会重新升高从而打压金价。

从中长期来看,黄金既能对冲地缘政治风险,又能在高通胀和低增长的环境下起到保值的作用,再结合目前美国实际利率的快速回落和股市的高波动率,金价具备进一步上行的条件,但首先需要攻克的是1950/65的阻力区域。当然,如果乌克兰危机降温金价或将迎来转折点。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

黄金展望:多头站上$3,900,关注政府停摆动态!

黄金多头强势突破 $3,900,美国政府停摆与全球“去美元化”推动避险买盘,本周交易员需关注政府关门进展及美联储讲话指引。

黄金展望:价格突破$3,800,最小阻力依然向上!

黄金突破$3,800刷新历史新高,美联储降息预期、美国政府停摆风险及地缘紧张局势推动避险买盘,ETF资金流入助力多头持续上行。

黄金展望:价格再创历史新高,联储降息仍是主线!

黄金短暂回调后重启上行,在 $3,700 上方创下历史新高。多头受美联储降息预期、央行购金及实物需求支撑,逢低买入仍为主流策略。本周关注美联储讲话与核心PCE数据或对金价构成短期波动。

黄金展望:上行动能暂停,美联储会议是关键!

在美联储降息预期和地缘冲突影响下,黄金进入高位盘整阶段。本周美国零售数据和 FOMC 会议将成为市场关注的关键因素,或对金价能否重启趋势起到重要作用。

日经再创新高:政治预期、资金觉醒与科技潜力

日经 225 指数突破 44,000 点,创下历史新高。政治更迭、全球宽松预期与经济回暖为上涨添柴加火,但估值高企与政策不确定性也让前路并非坦途。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。