•

上证指数周一跌幅超过3%逼近2020年7月以来的低点。恒生指数跌幅接近5%,自2016年以来首次跌破20000点关口。其中互联网股更为惨烈,腾讯和阿里巴巴的跌幅都在10%以上,拖累恒生科技指数暴跌11%,创下了史上最大单日跌幅。

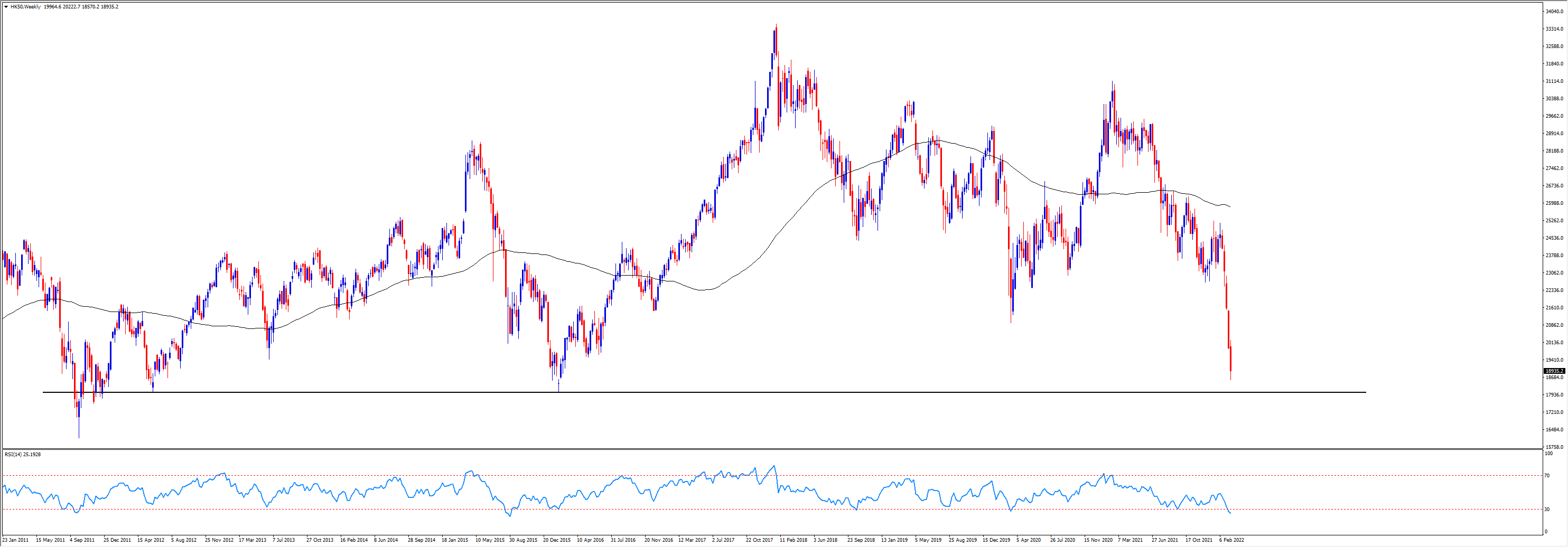

HK50指数 周线图

地缘政治风险无疑是暴跌背后最为显著的外部因素,避险情绪和流动性收紧导致资金持续撤出风险资产寻找避风港,A股和港股也未能幸免。

就内部因素来说,疫情升级以及封城势必将对经济前景产生冲击,打击了投资者信心。尽管全年5.5%的经济成长目标已经是几十年来最低水平,但能否顺利实现仍旧被打上了问号。

但其实早在俄乌危机和国内疫情爆发之前,中概股尤其是互联网股就已经遭到了投资者的抛售。下图是QQQ(纳斯达克100指数ETF,黄色)与KWEB(中国互联网ETF,蓝色)近年来的走势对比。后者是全球第三大的中国概念股ETF,相比于FXI和MCHI等追踪蓝筹股的指数,KWEB更专注于中国互联网公司。

QQQ VS KWEB

来自于中国和美国的双重监管压力使得中国互联网股从去年2月份开始就走下了神坛。KWEB从历史高点已经累计下跌超过80%。在同行的衬托下,纳斯达克近期20%的跌幅显得不算太糟。

美国最近再次搬出了特朗普在贸易战时期所修订的《外国公司问责法》,将5只中概股列入了“临时退市清单”,这又是沉重一击。若按照美方的标准交出审计底稿和各种资料,这就涉嫌违反了中国相关的法律要求。在双方高层缺乏协调机制的情况下,这对在美上市的公司来说是一个无解难题。

主要股指的连续下挫还波及了人民币汇率,后者的涨势暂时告一段落。资本净流出自然减少了对人民币的需求。与此同时,中国央行将人民币中间价由上周初的6.31一路下调至今天的6.37,体现出监管层“稳增长”和推动人民币汇率双向波动的决心 (央行每个工作日9:15公布的中间价将是一个很好的参考指标)

但由于今天央行并没有如预期那样降低中期借贷便利(MLF)的利率,这使得美元兑离岸人民币(USDCNH)在6.40附近小幅回落。

USDCNH

中长期来看,随着中美利差的收窄(美国即将进入加息周期而中国正在经历宽松周期),汇价若能突破6.40-6.41的阻力区域后或将形成强劲的上行趋势。

值得注意的是,人民币连续两天的大幅走弱使得澳元等商品货币跌至两周低点,大宗商品价格的回落也起到了一定的推动作用。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

黄金展望:多头站上$3,900,关注政府停摆动态!

黄金多头强势突破 $3,900,美国政府停摆与全球“去美元化”推动避险买盘,本周交易员需关注政府关门进展及美联储讲话指引。

黄金展望:价格突破$3,800,最小阻力依然向上!

黄金突破$3,800刷新历史新高,美联储降息预期、美国政府停摆风险及地缘紧张局势推动避险买盘,ETF资金流入助力多头持续上行。

黄金展望:价格再创历史新高,联储降息仍是主线!

黄金短暂回调后重启上行,在 $3,700 上方创下历史新高。多头受美联储降息预期、央行购金及实物需求支撑,逢低买入仍为主流策略。本周关注美联储讲话与核心PCE数据或对金价构成短期波动。

黄金展望:上行动能暂停,美联储会议是关键!

在美联储降息预期和地缘冲突影响下,黄金进入高位盘整阶段。本周美国零售数据和 FOMC 会议将成为市场关注的关键因素,或对金价能否重启趋势起到重要作用。

日经再创新高:政治预期、资金觉醒与科技潜力

日经 225 指数突破 44,000 点,创下历史新高。政治更迭、全球宽松预期与经济回暖为上涨添柴加火,但估值高企与政策不确定性也让前路并非坦途。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。