继续创下历史新高的潜在动力

1. 特朗普的对等关税

尽管白宫的关税立场依然摇摆不定,并且宣布对进口汽车加征 25% 关税,但整体而言态度有所软化。比起此前提出的普遍“对等关税”,特朗普提出对特定的国家/地区的特定行业征税,一定程度上缓解了市场的紧张情绪。

对于黄金多头来说,想要刷新历史高点甚至站上$3,100,就需要美国扭转最近软化的关税立场,并对所谓“肮脏15国”采取更强硬的措施。毕竟,更猛烈的对抗才会激发更强烈的避险情绪。

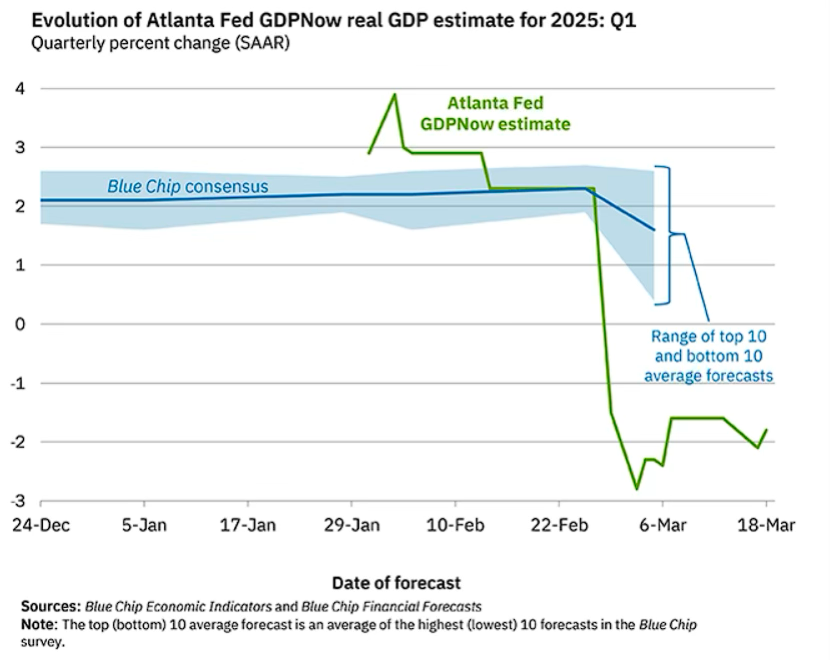

另外,随着未来12个月美国经济衰退风险上升至 50%,关税收紧还将促使美国2年期实际国债收益率再度走低。美国的亚特兰大地方联储有一套预测模型,综合最新发布的经济数据来预估美国的每个季度GDP增速。在3月26日的数据更新中,美国第一季度GDP预期值是-1.8%。

值得注意的是,早前美国商务部长在接受采访时,曾将近期的经济表现形容为“排毒”过程,强调这是特朗普政府主动清除拜登时代经济遗留问题的策略,并认为这一做法仍具备胜算。

在这一情境下,黄金无疑将受到支撑。预计未来几个月,影响市场的系统性风险与政策不确定性将全面上升,市场噪音亦将显著增强。

2. 美联储还会降息

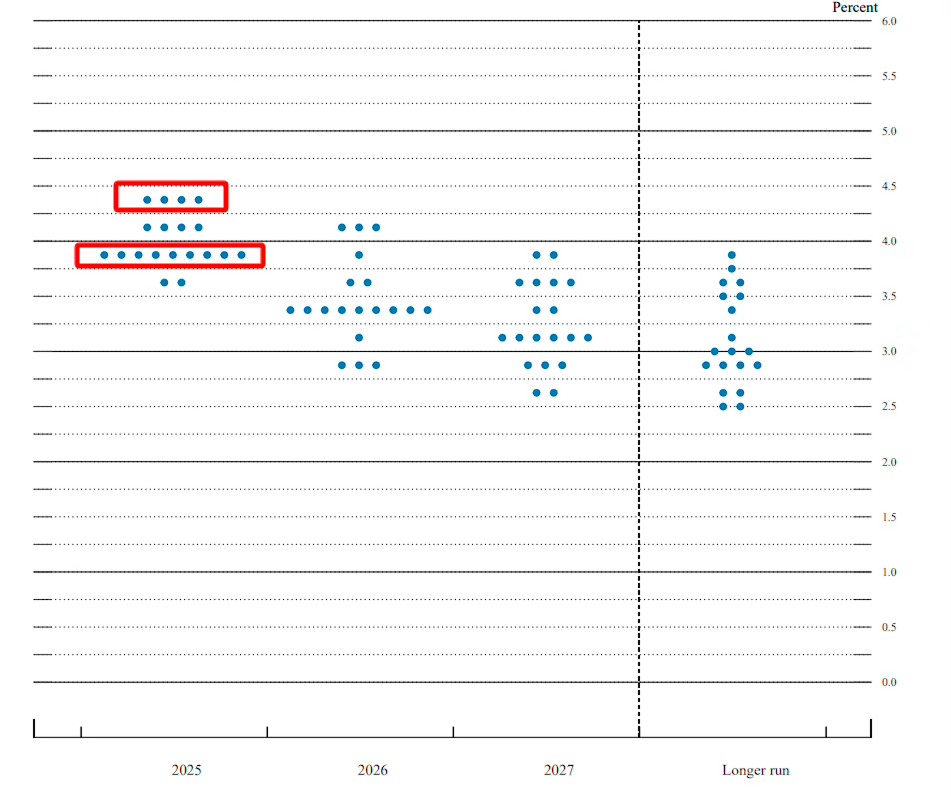

尽管通胀预期依然高企,但美联储无法忽视经济下行风险。3月FOMC会议的利率预测中值透露出委员会的预期是今年还会降息50基点,基本上是两次。黄金作为对冲经济脆弱性的工具更具吸引力。

另外,鉴于当下并非上世纪80年代的滞涨时期,如果美联储担忧通胀反弹而论调更加鹰派,相比于在低经济增速时期通过加息抑制通胀,美联储的底线最多是不降息。

在保持利率稳定的情况下,通胀抬头快,扣除通胀后的实际利率会下跌。下跌越快,对于黄金价格的提振作用就越大。如下图所示,实际利率在下行的时候,黄金往往经历显著上涨。

3. 终端用户购买量无足轻重

创纪录的价格正在影响需求弹性,普通消费者会觉得太贵,珠宝商的黄金首饰销量在下跌。但是实体黄金得需求无足轻重。假设金价是2900美元/盎司,那么日交易量折合成吨数是1955吨。而黄金一年的需求量才4553吨,相当于金融市场黄金期货和衍生品2.3天交易量。

相比之下,以中国央行为代表的新兴市场央行购金和 ETF 资金的流动是支撑黄金多头更加重要的力量。上周五GLD ETF单日流入近20亿美元,创下历史第二高水平,有助于金价保持在$3,000以上。

如何布局

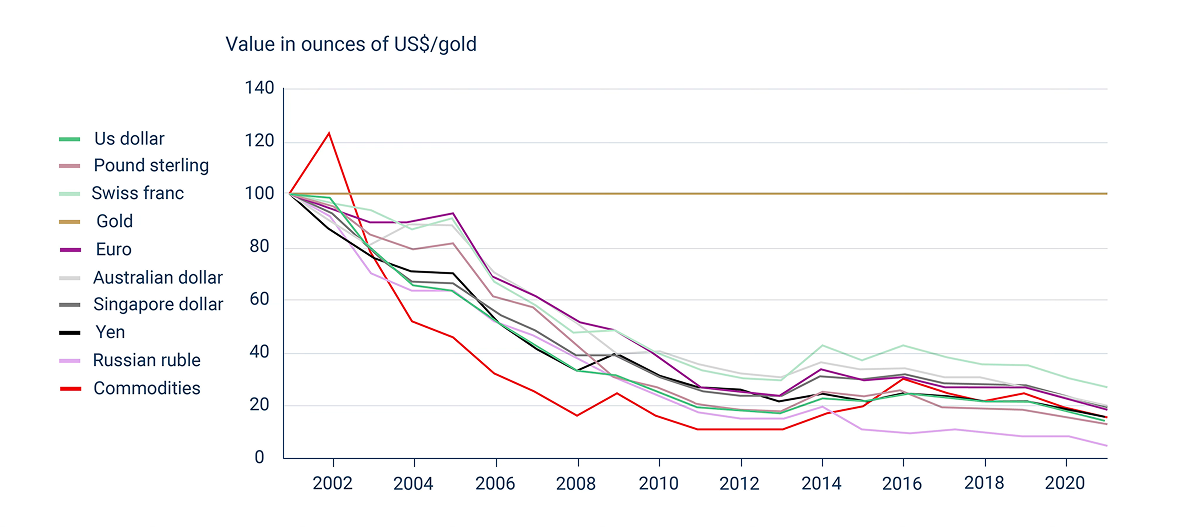

从长期来看,黄金作为全球避险资产,其价值稳固性远超任何单一货币。从2000年至今,黄金的升值幅度远远超过全球主要货币。下图是个有趣的统计,假设主流货币和大宗商品(不含黄金)在2000年初的价值是一样的,运行到20多年之后,货币早就大幅贬值了,而黄金屹立不倒。

因此,虽然近期金价在高位震荡,但基本面依然支撑黄金继续作为避险资产。多头挑战$3,100 水平可能的催化剂来自于特朗普关税政策的突然收紧或美联储进一步的降息预期,推动市场重新定价。如果中长期通胀预期上升或市场对经济衰退风险加剧,黄金有望迎来新一轮阶段性上涨。

面对市场上的短期波动,投资者应放长眼光,采用长线指标寻找合适的介入时机。目前来看,逢低买入依然是大多数交易员思考的策略。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金展望:多头站上$3,900,关注政府停摆动态!

黄金多头强势突破 $3,900,美国政府停摆与全球“去美元化”推动避险买盘,本周交易员需关注政府关门进展及美联储讲话指引。

黄金展望:价格突破$3,800,最小阻力依然向上!

黄金突破$3,800刷新历史新高,美联储降息预期、美国政府停摆风险及地缘紧张局势推动避险买盘,ETF资金流入助力多头持续上行。

黄金展望:价格再创历史新高,联储降息仍是主线!

黄金短暂回调后重启上行,在 $3,700 上方创下历史新高。多头受美联储降息预期、央行购金及实物需求支撑,逢低买入仍为主流策略。本周关注美联储讲话与核心PCE数据或对金价构成短期波动。

黄金展望:上行动能暂停,美联储会议是关键!

在美联储降息预期和地缘冲突影响下,黄金进入高位盘整阶段。本周美国零售数据和 FOMC 会议将成为市场关注的关键因素,或对金价能否重启趋势起到重要作用。

日经再创新高:政治预期、资金觉醒与科技潜力

日经 225 指数突破 44,000 点,创下历史新高。政治更迭、全球宽松预期与经济回暖为上涨添柴加火,但估值高企与政策不确定性也让前路并非坦途。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。