•

美股现阶段所面临的诸多不利因素, 在这里就不多做赘述了。今天主要可以关注的是美股期权到期日的影响,这可能成为股市短线反弹的催化剂。如果回顾2018年12月以及2020年3月,标普的低点和此后强劲反弹都是在期权到期日前后发生的。

但考虑到目前股市的流动性处于疫情爆发以来的最低水平,且VIX持续在30左右徘徊,因此不论是反弹还是延续下跌,股指单日的波动幅度都会较为剧烈,这是交易者需要有所准备的。

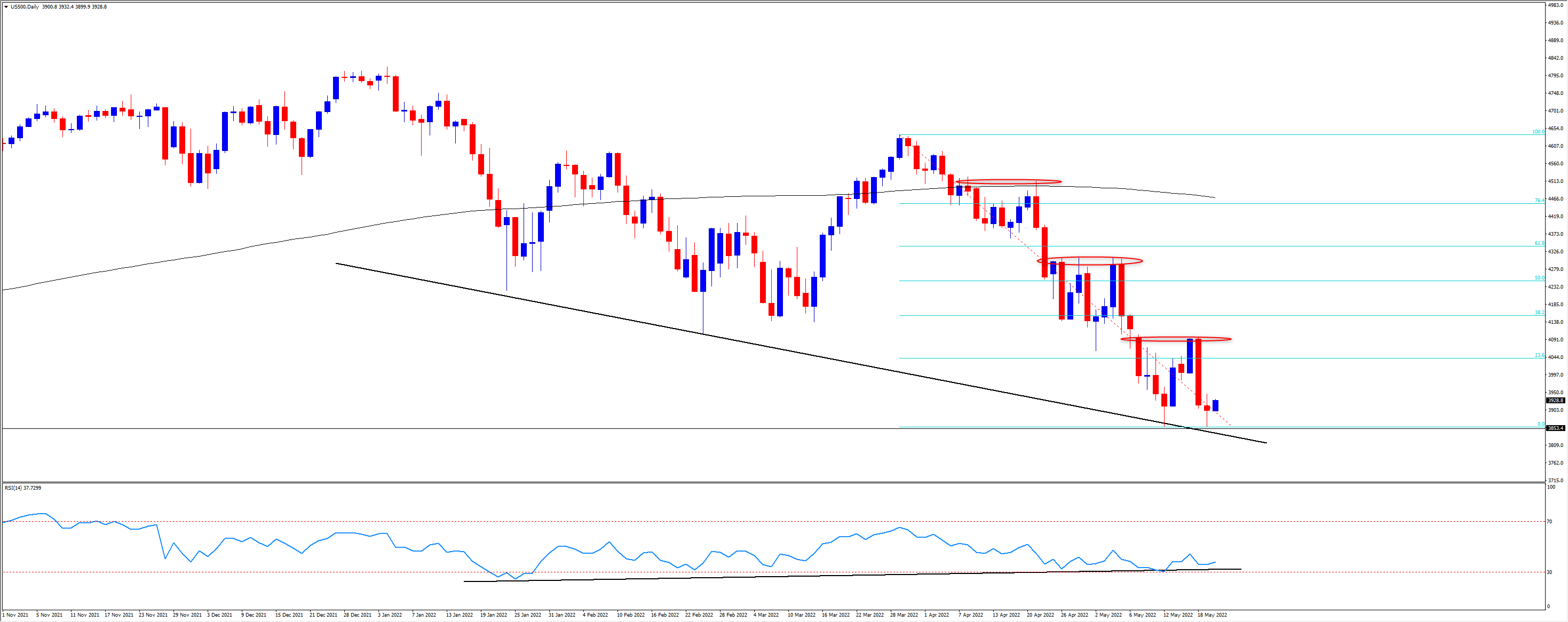

从标题普(US500)的日线图上来看,3858是5月中旬两度触及的低点位置,形成了双底,这里也是股指20%回撤的点位,即理论上的牛熊分水岭。若下行,关注200周均线所在的3480一线;上行方向阻力较多,可以关注一系列的前高位置。

US500

中国央行今天连续第四个月维持一年期贷款基准利率(LPR)在3.7%不变,但仔细想来这也并不意外,因为同样期限的中期借贷便利(MLF)的利率也是连续四个月按兵不动。如果商业银行从央行借款的成本没有下降,自然也难以向实际经济让利。

不过与房贷和基建配套等长期贷款关联度更高的5年期LPR从4.6%降至4.45%,符合市场预期。单独下调这一利率显示出央行刺激市场融资需求的决心。

由于疫情的影响,4月的社融数据显示信贷需求非常低迷,当月新增人民币贷款仅6454亿元,同比少增了8231亿元,同比增速10.9%创2002年以来新低,其中住户贷款甚至出现负增长。此次调降5年期LPR,与5月15日央行下调首套房房贷利率下限的政策相吻合,有利于稳定房地产市场。

考虑到目前的经济状况(三驾马车中,消费和投资都不容乐观)以及全年稳增长的目标,之后还有进一步下调各项利率以及准备金率的可能性。只是在海外主要央行进入加息周期的当下,时间点的拿捏上需要格外谨慎。既要让利于实体经济,又要避免大规模的资金外流冲击到人民币汇率的稳定。

说到汇率,目前人民币的单边行情暂时告一段落,6.84应该是阶段性的低点。随着美元也向我们之前所说的那样出现了一定程度的回调,之后人民币汇率可会经历更多的双向波动。

对股市来讲,疫情的有效控制以及刺激政策(房地产、基建、平台经济等)的密集出炉都将提振市场信心。而一旦信心恢复,中国内地和香港股市目前的估值水平将具有一定的吸引力。沪深300指数已经从4月低点回升超过6%,是否能走出与欧美不同的“独立行情”呢?

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

黄金展望:关税悬念与鸽派联储双轮驱动,关注美国 CPI

瑞士黄金关税传言引发市场流动性紧缩,COMEX溢价飙升;美联储鸽派声音叠加经济放缓,降息预期升温。本周重点关注特朗普关税立场、美国7月CPI与零售销售数据,金价或在震荡中寻找方向。

澳大利亚 2025 财年财报前瞻

从现在起到 8 月底,ASX200 成分股公司将陆续公布 2025 财年的业绩。这将为投资者提供企业健康状况的重要线索,并可能给出对未来运营环境的指引。

黄金展望:降息预期升温,关税危机重燃:避险买盘回归!

受非农疲软、关税紧张局势和美联储人事变动三大因素推动,黄金的避险需求显著回升,但技术面短期仍受制于$3,370阻力位。随着本周ISM服务业数据和美联储官员讲话陆续发布,市场波动或将加剧。

黄金展望:风险事件密集发布,市场波动大幅增加!

全球贸易缓和冲击金价,中美谈判、美联储利率路径及非农数据三重考验接踵而至。黄金多空角力升级,价格下一步何去何从?

黄金展望:多空因素交织,区间震荡难破

近期黄金震荡盘整,市场多空博弈激烈。关税不确定性、坚挺的美国经济数据、美联储谨慎态度与地缘政治风险交织影响金价。密切关注贸易谈判进展及科技巨头财报,或引发黄金短期波动。

苹果 2025 Q3财报前瞻:聚焦利润率、AI进展与供应链风险

随着利润率承压、AI进展延迟和供应链调整,苹果第三季度财报引发市场担忧。在定价能力和关税政策的权衡下,股价能否挺住?