“过去从未消失,它甚至还没有过去 “…威廉·福克纳美国小说家,在二战后用这句话来形容了历史的连贯性。就在今天,澳洲时间8点亚盘钟响后,黄金又创造了新的历史,在消化了FOMC美联储利率决议和新闻发布会后,一路突破上个月前高2050,在某些期货盘券商报价触碰2080大关!继续符合了我们长线以来一直遵循的”buy the dip”回调买入的单边多头方向的策略连贯性。虽然短线可能还有盘整和回测的可能性,但是就整体昨天外汇/风险/国债市场的反应来看,本次的黄金上破冲历史新高,反应出了越来越大的美国经济周期可能进入”萎缩“的避险头寸买入,在同一时间如果Fed也进入顶点利息周期,横竖都长线利好黄金的大基本面背景下 ,未来黄金1k年代或将也会成为下一个过去。 我们来稍微细致解剖一下FOMC的市场反应过程,并从中预期明天非农数据的交易策略方向。

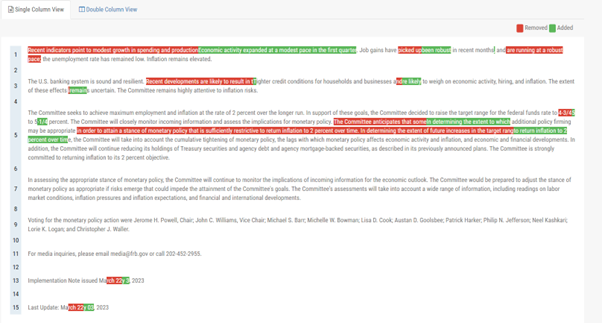

回想本周开始的市场回顾,我们看到市场是先在周初的时候被全盘超预期的美国ISM制造业数据给推动到了近期震荡区间相对高位102整数位上方。昨天的ISM服务业各项数据相对参差不齐,头条不及最小预期,51.9 vs 54预期(比上次5.12有增加),其中新订单和价格小部分超预期,在FOMC很接近的情况下,市场并没有走出太大反应,DXY在101.80附近震荡等待。进入FOMC前,利率市场已经买入了90%的25基点加息到5.15%的预期,所以市场的重心并没有放在实际加不加息的结果上,而是关注Fed对顶点和未来降息的言语和暗示,同时也对最近的各种美国小银行暴雷新闻事件看看Powell会不会有所担当。首先,从言语上来看,文字称述中,Fed基本确认了市场的鸽派预期,之前最关键的一句“未来更多的政策收紧也许会合适“被删除,而是表示也许顶点已经很接近或者已经到了,当然新的通货和劳工市场数据也不能有新的过热意外。Powell表示未来有可能的更紧的信用供给,和央行利率的滞后性,未来都会是影响实体经济的重要因素,表示银行系统目前还是” 状况良好、根基扎实“。我们看到,很多银行股在这之后都有继续的抛售(暗示之前可能有一些头寸想看到Powell给出更多的政策上的支持,而不是只是简单来一句”我们有信心“)。

整体来说,文字上有鸽派转向确认,虽然降息区间目前来说可能还为时太早(利率市场目前最新买入了9月可能开始降息的预期),但是就加息顶点来说,如果没有新的通货/劳工数据意外爆表,目前的天花板已到暂时是市场在FOMC之后的一致结论。DXY美元指数在这之后继续震荡走低,黄金同时反向震荡上破创历史新高,也就是合理合情的正常技术反应了。但是,在这之后,这两个品种间,或许只有黄金,能继续保持回调接多的策略逻辑。

如果未来数据重新上翘,重新点燃加息预期/打消降息预期买入,短线利好美元反弹,同时打压金价,黄金技术面如找到明显技术支撑(例如上次关注的1970区间),那么这就将会是基本面避险经济萎缩和银行系统崩盘风险的黄金多头买入的新起点。如果未来通货/劳工数据继续走弱,美元趋势下降延续,那么黄金同样的反向上涨趋势或将开启金价2K开头的新时代。我们知道,在联动性上来说,黄金有2个最大联动因素,美元本身价值,和真实收益率。(真实收益率=国债实际收益率-通货预期率),我们看到,最近因为通货预期和国债收益都有相对的震荡小回调,真实收益率基本保持稳定,美元本身的波动近期在短线会和金价有比较大的反向联动。

(蓝色:真实收益曲线,橙色:DXY美元指数,浅蓝色:黄金价格)

(2月DXY101.20附近,金价为1950,这次2050前高上破,同时股指下挫,信号“经济萎缩“避险头寸增量)

所以不管是趋势延续买入,还是美元反弹后等待黄金回调找到技术支撑再买入,未来的美元一线数据都将值得关注,用来找到黄金多头新的入场点。就目前来说,在周五非农数据之前,2020结构技术位和2000心里整数位都可是多头可以关注的技术支撑接多保护点(2000真实下破短线止损)。周五非农如果有任何意外利好美元的数据,则撤离观望技术面未来新的结构支撑再考虑。具体策略请关注当日“Event Trader“数据策略解读。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

中国延续“双速增长”:看中美、看内需

尽管中美谈判取得进展,且中国当局半月前刚推出一揽子宽松政策,但决策层仍选择本月内第二度出手稳增长。4月经常性数据折射出怎样的经济增长结构?密集宽松过后,市场又该关注哪些潜在风向?

中美关税大降,博弈远未结束

在经历了数周的博弈与混乱后,中美双方终于暂时握手言和。5月12日,中美联合发布公告,宣布撤销此前“解放日”后宣布的所有新增关税与非关税措施,统一适用10%的税率,并暂缓实施剩余24%的关税政策(包括美国对华的 20% 芬太尼关税),为期90天,其余加征计划则全面取消。

台币暴涨:关税示好与美元重估

5月新台币意外大涨,两天飙升近8%,创1988年以来新高,带动亚洲货币联动升值。背后隐藏哪些政策信号?又将如何影响全球贸易与资产配置?

美国经济全景图:关键指标与洞察渠道

作为全球经济的风向标,美国经济的动态与展望时刻牵动着市场的神经。从华尔街的交易大厅到普通美国家庭的餐桌,从跨国企业的战略布局到新兴创业公司的生存空间,经济状况的微妙变化都可能引发连锁反应。

纳指暴涨12.5%:不要过于乐观

在经历了大幅抛售后,纳指迎来了十多年来最大单日涨幅。虽然美国关税政策的消息推动了反弹,但全球经济担忧和贸易紧张局势依然存在。本文将深入分析市场近期走势背后的因素,以及未来可能的走势。

日经指数反弹:短期修复而非趋势反转

自3月末大幅下挫后,日经指数周一出现反弹。尽管短期回升略微缓解市场情绪,但美国加税、全球经济放缓及日本经济脆弱性,仍令投资者忧虑。面对这些不确定因素,市场未来何去何从?