•

浓缩精华版:

欧洲央行7月会议似乎不太可能带来任何重大影响,欧洲央行管理委员会将再次加息 25 个基点,并且政策制定者可能不愿意在暑假开始之前“大幅改变现状”。尽管市场继续寻求秋季起可能的利率路径的明确性,但拉加德不太可能做出任何政策的承诺。

本次会议有什么预期

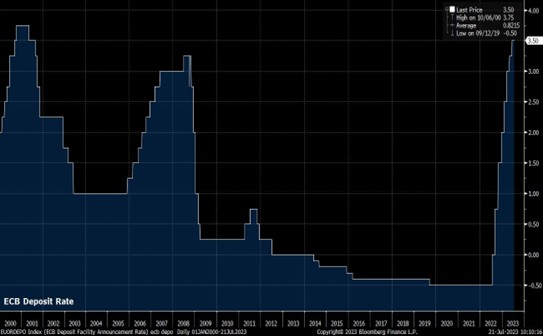

本次会议有着十分明确的预期,那就是主要利率再次上调 25 个基点,存款利率会上升到3.75%,达到2001年以来的最高水平。市场关注的永远是未来会怎么样,因为近期的预期已经被加进了走势图当中,这就是技术分析说的价格包含一切信息。

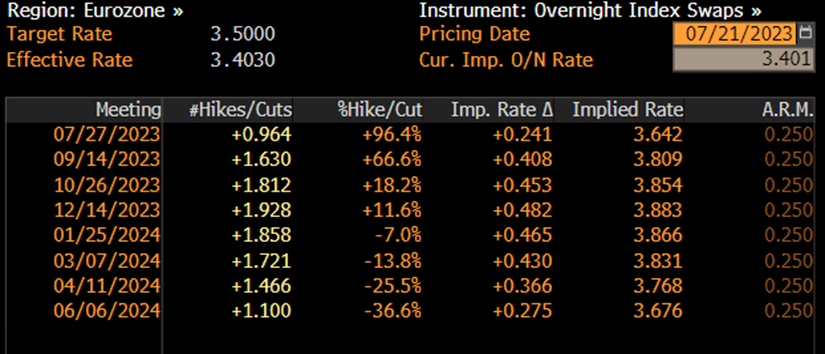

目前的定价则认为,9月份加息25个点有66%的几率。

即使是一些最鹰派的欧央行成员最近也开始对夏季过后进一步收紧政策的想法降温。典型鹰派的荷兰央行行长克拉斯·诺特以往是直言不讳采取基金行动的成员之一。但是他却指出,7月份之后的加息“是可能的,但不确定”,而且进一步加息会使“风险平衡转向采取过度行动”。这些评论确实让人对欧洲央行将进一步收紧政策产生一些疑问。

为何鹰派委员观点发生动摇呢?

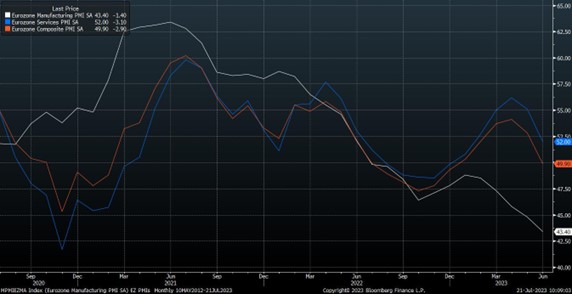

尽管最近对第一季度GDP的向上修正意味着欧元区避免了冬季的技术性衰退,但今年前三个月欧元区经济仍然停滞不前。先行指标表明这种停滞仍在继续,最近的综合PMI调查显示经济动力持续丧失,综合指数(下图橙色线段)跌破50的荣枯线。

要知道任何政策的影响都有滞后性。也就是说欧央行紧缩政策可能还没落到实处,欧元区的经济自己先趴下了。

当然稳定通胀的任务也不容小觑。尽管欧元区核心通胀率(蓝色线段)在3月份达到同比 5.7% 的峰值,但最近开始重新加速,6 月份同比上升至 5.5%。这和普通通胀呈现一边倒的态势形成了对比。正是由于潜在通胀水平较高,劳动力成本上升继续构成进一步的上行风险。

利好利空数据都有,如何决策?对于欧央行来说,最好的方法就是等。所以这次会议上欧洲央行很可能会重申目前在决定政策转变时采取的“依赖数据的方法”,同时重申上述转变继续取决于三个因素——通胀前景、潜在通胀动态以及货币政策传导的力度。

没有金发女郎的德国股指

对于欧洲股市而言,美国那样的“金发女郎”经济局面并没有在欧洲出现。所以向上带动的力量明显弱于美股。以DAX40指数为例,近期的顶部区域从3月份就一直存在。目前正在逼近上述区间的顶部 16,275 点。对于德国股指而言,盈利意外上升,或者仅仅是欧洲股市随着华尔街股市的上涨都可能是突破的催化剂。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

中国AI股狂飙:CN50/HK50 会是下一个纳指吗?

受国产芯片替代和政策加持等因素推动,CN50/HK50连续数周走强。阿里、腾讯、寒武纪等核心标的表现亮眼。后续技术落地、资金流向与估值压力,值得交易员重点关注。

黄金展望:新高近在咫尺,关注非农报告!

黄金多头动能强劲,逼近历史新高。美联储降息预期、避险需求与中国买盘共振支撑,非农数据将成短期走势关键。

黄金展望:关税悬念与鸽派联储双轮驱动,关注美国 CPI

瑞士黄金关税传言引发市场流动性紧缩,COMEX溢价飙升;美联储鸽派声音叠加经济放缓,降息预期升温。本周重点关注特朗普关税立场、美国7月CPI与零售销售数据,金价或在震荡中寻找方向。

澳大利亚 2025 财年财报前瞻

从现在起到 8 月底,ASX200 成分股公司将陆续公布 2025 财年的业绩。这将为投资者提供企业健康状况的重要线索,并可能给出对未来运营环境的指引。

黄金展望:降息预期升温,关税危机重燃:避险买盘回归!

受非农疲软、关税紧张局势和美联储人事变动三大因素推动,黄金的避险需求显著回升,但技术面短期仍受制于$3,370阻力位。随着本周ISM服务业数据和美联储官员讲话陆续发布,市场波动或将加剧。

黄金展望:风险事件密集发布,市场波动大幅增加!

全球贸易缓和冲击金价,中美谈判、美联储利率路径及非农数据三重考验接踵而至。黄金多空角力升级,价格下一步何去何从?