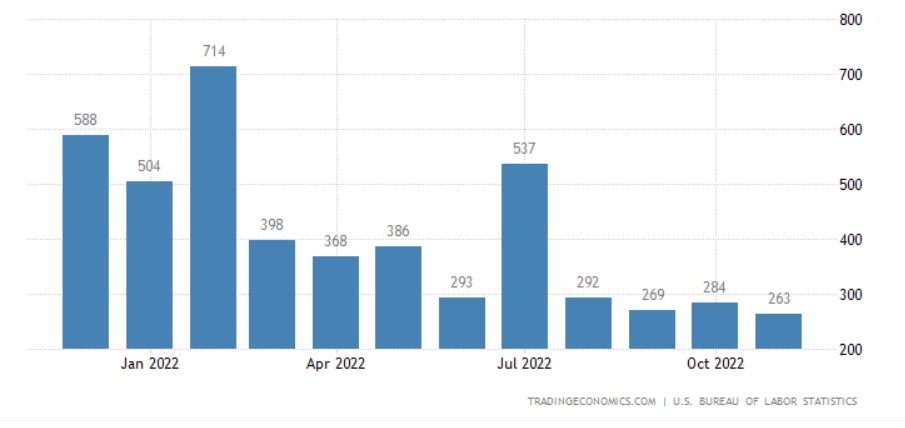

非农数据往往被很多交易人士当作异常重要的数据,上周五晚间21:30,美国11月的非农就业数据公布。新增就业人数位26.3万,失业率维持在3.7%,薪资增速环比增长0.6%。

在数据发布之后,美元指数快速上涨至105关口上方,美国三大股指下跌1%。单单看公布之后市场短期的交投结果可能的出一个结论:就业市场仍然非常强劲,美联储还需要继续遏制通胀,美联储可能不会那么快降低加息幅度。但是经济具有连贯性,一个薪资增速的数据无法抵消这么多个月以来美国通胀率稳步下跌的事实,也无法抵消美国制造业和服务业PMI指数下跌的事实。这也提醒交易者,在重要数据公布之后要保持自己的”战略定力“,而不是一惊一乍,快速进行自我怀疑。

(美国制造业服务业PMI均跌破50)

美盘收盘之后,美元指数几乎完全回吐了非农数据带来的涨幅。跌破104.50。甚至出现了在小时图级别当中的回踩阻力位并继续下行的迹象。美元指数在12月份当中依旧会按着上周文章所述的运行逻辑进行,即”市场已经从高通胀导致加速升息的逻辑切换为通胀下跌,经济预期下行的由盛转衰的逻辑。由此看来,一切皆有通涨升,一切也将皆由通胀落,这背后或许就是逃不开的周期。“

(美元指数1小时图)

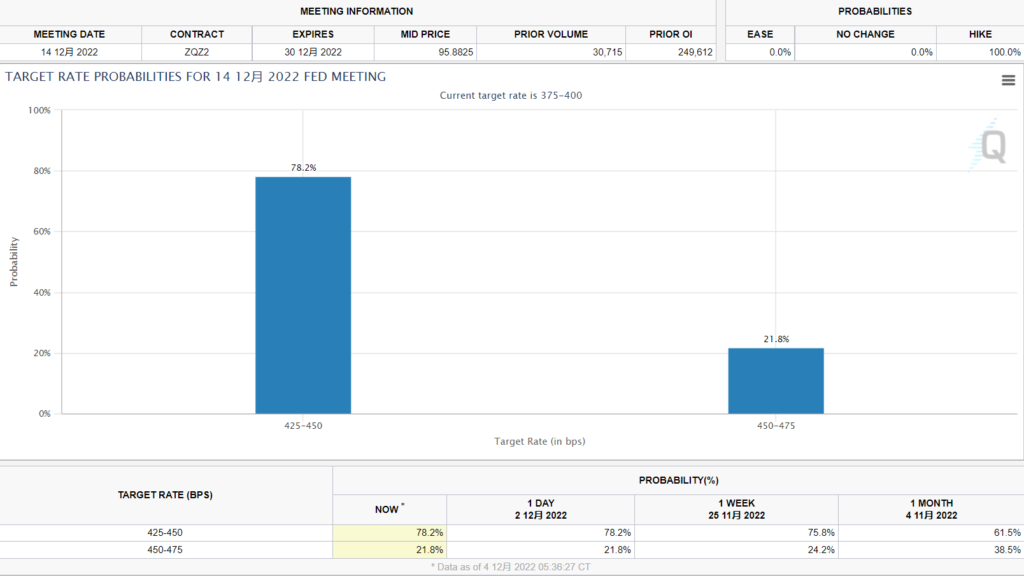

下一次美联储议息会议将在12月15日公布,目前市场预期有78.2%的概率加息50个基点至4.25%~4.50%范围;有21.8%概率加息75个基点至4.50%~4.75%范围。加息50个基点概率与一个星期前相比甚至略有上升。

欧央行12月份加息步伐不变

在欧元方面,欧央行似乎仍继续坚定在12月份加息75个基点的步伐,值得注意的是如果加息75个基点,那么未来欧央行的速度将明显大于美联储,这样的预期将有助于欧元兑美元持续上扬。

拉加德在上周五表示:“我们这些央行行长实际上要做的是,实施锚定预期的货币政策,使通胀预期保持在目标水平。我们需要向公众、观察人士和评论员发出信号,即在各种情况下,通胀都会及时回到我们的中期目标。这是我们在当前环境下所能做的最好的事情。”

很明显在拉加德眼中,通胀才是更为紧迫的事件!EUR/USD在周五非农数据的短暂冲击过后进一步走高,已经突破1.02-1.04的上升三角形整理阶段。日图中的GMMA均线已经形成短期上升强劲且长期也转变为多头的特点,预计未来EUR/USD前景向好。

澳元兑纽元快速下跌

本周较为重要的事件还有12月6日的澳联储利率决议,预计澳联储仅加息25基点并且是这轮加息周期的最后一次加息。但是隔海相望的新西兰的央行仍在保持较快的加息速度。11月的会议上新西兰央行加息75基点,澳大利亚却只加息25个基点。同为大洋洲国家,如此明显的加息步伐差异推动澳元兑纽元走低。走势图上该品种呈现令人吃惊的下跌速度,几乎没有任何反弹的下跌令人很难预计这一货币对的下一个目标在何方。

(AUD/NZD 日图)

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金展望:多头站上$3,900,关注政府停摆动态!

黄金多头强势突破 $3,900,美国政府停摆与全球“去美元化”推动避险买盘,本周交易员需关注政府关门进展及美联储讲话指引。

黄金展望:价格突破$3,800,最小阻力依然向上!

黄金突破$3,800刷新历史新高,美联储降息预期、美国政府停摆风险及地缘紧张局势推动避险买盘,ETF资金流入助力多头持续上行。

黄金展望:价格再创历史新高,联储降息仍是主线!

黄金短暂回调后重启上行,在 $3,700 上方创下历史新高。多头受美联储降息预期、央行购金及实物需求支撑,逢低买入仍为主流策略。本周关注美联储讲话与核心PCE数据或对金价构成短期波动。

黄金展望:上行动能暂停,美联储会议是关键!

在美联储降息预期和地缘冲突影响下,黄金进入高位盘整阶段。本周美国零售数据和 FOMC 会议将成为市场关注的关键因素,或对金价能否重启趋势起到重要作用。

日经再创新高:政治预期、资金觉醒与科技潜力

日经 225 指数突破 44,000 点,创下历史新高。政治更迭、全球宽松预期与经济回暖为上涨添柴加火,但估值高企与政策不确定性也让前路并非坦途。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。