•

澳大利亚和新西兰隔海相望,处于南半球的这两个国家在经济领域存在感并不是很多。相较于新闻经常报道的欧洲和美国,人们对于新西兰和澳大利亚的货币NZD和AUD了解比较少。本期文章就带大家了解大洋洲的两大货币:纽元和澳元。澳元和新西兰元却在2019年国际清算银行发布的货币交易量排名中分别名列第五和第十位。澳元还不仅仅是澳大利亚国家的官方货币,它还是三个太平洋岛国基里巴斯、瑙鲁和图瓦卢的官方货币。

为什么这么多外汇兑换交易涉及澳元和纽元呢?这主要是因为贸易因素。澳大利亚的出口主要依赖于矿产和农产品等初级商品。这里面包括了石油、黄金、农产品、钻石、铁矿石、铀、镍和煤炭。

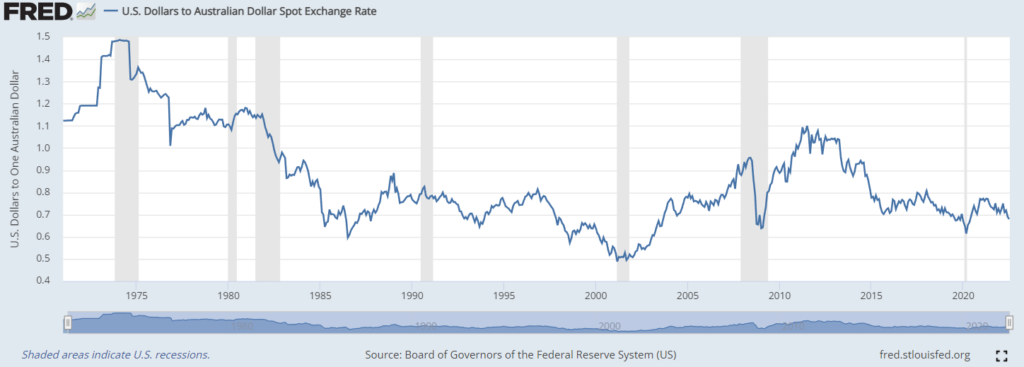

新西兰经济状况也和澳大利亚类似,因此澳元和纽元被称为商品货币。当全球处于经济上行阶段且美元处于弱势时,澳元和纽元会由于出口原材料而上涨;当经济衰退期间由于大宗商品价格暴跌使得澳元和纽元贬值,如果再叠加因避险需求导致的强势美元,那么AUD/USD NZD/USD将大幅下跌。在澳元兑美元的40年历史走势图中,可以看出2000-2007年 2009-2011年和2020-2021年这三段大宗商品牛市时,澳元兑美元呈现上涨为主的趋势。

(澳元兑美元历史走势图)

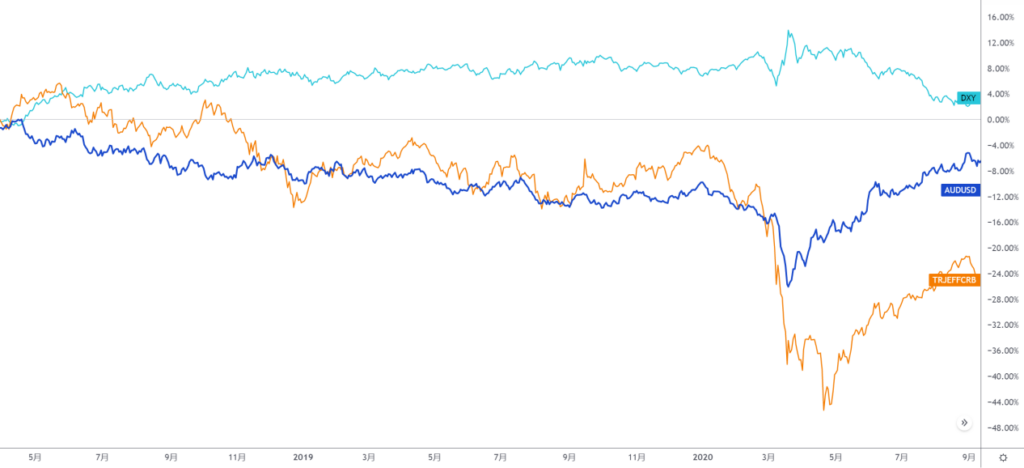

2019年之后,美元指数处横盘态势,此时由于CRB路透大宗商品指数不断下跌,大宗商品的熊市促使澳元兑美元下跌。2020年5月之后,情况则出现了逆转。

(蓝色-澳元兑美元;黄色-CRB商品指数;绿色-美元指数)

在今年情况发生了变化:6月之后石油等大宗商品价格开始下跌,美元指数不断创出近年新高,深蓝色的AUD/USD汇率步步向下。

(蓝色-澳元兑美元;黄色-CRB商品指数;绿色-美元指数)

澳大利亚和新西兰的货币政策

新西兰联储和澳大利亚联储的存在感并不高,他们并不像日本央行经常口头干预汇市或者下场进行利率干预。几乎所有储备银行都有控制通胀的任务,澳大利亚和新西兰联储则是将其发扬光大,货币政策就紧盯着通胀。

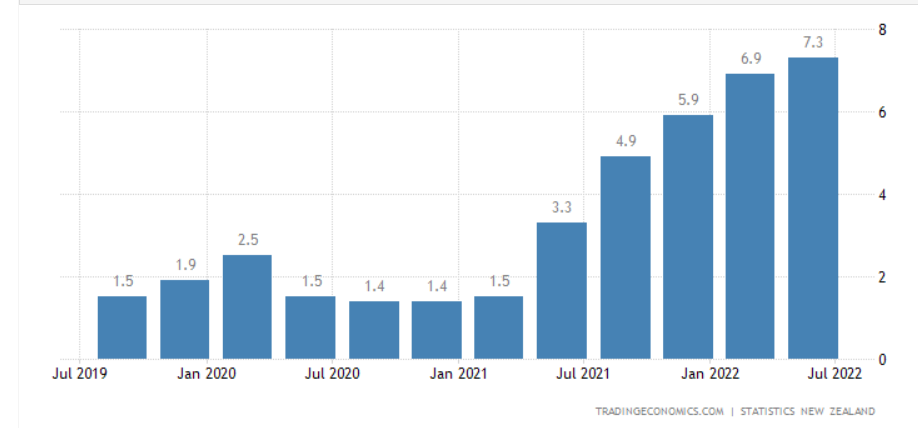

以新西兰为例:新西兰第二季度的CPI同比通胀率达到 7.3%,高于新西兰联储5月预测的 7.0%。市场上调新西兰基准利率OCR预测。在预计 OCR将在年底前达到 4%的峰值,这意味着还要加息3次。新西兰联储今年还有三场货币政策会议——8 月17日、10月5日和 11 月23日。预期可以看到新西兰联储(RBNZ)在 8月和 10月和11月再次分别加息 50 个基点。

小结:由于纽元和澳元具备商品货币的特性,因此分析这两个货币的时候不能单单关注新西兰和澳大利亚国内的通胀率和货币政策。大部分时间里,大宗商品的周期性走势和此时美元指数的熊牛状态更为重要。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

黄金展望:多头站上$3,900,关注政府停摆动态!

黄金多头强势突破 $3,900,美国政府停摆与全球“去美元化”推动避险买盘,本周交易员需关注政府关门进展及美联储讲话指引。

黄金展望:价格突破$3,800,最小阻力依然向上!

黄金突破$3,800刷新历史新高,美联储降息预期、美国政府停摆风险及地缘紧张局势推动避险买盘,ETF资金流入助力多头持续上行。

黄金展望:价格再创历史新高,联储降息仍是主线!

黄金短暂回调后重启上行,在 $3,700 上方创下历史新高。多头受美联储降息预期、央行购金及实物需求支撑,逢低买入仍为主流策略。本周关注美联储讲话与核心PCE数据或对金价构成短期波动。

黄金展望:上行动能暂停,美联储会议是关键!

在美联储降息预期和地缘冲突影响下,黄金进入高位盘整阶段。本周美国零售数据和 FOMC 会议将成为市场关注的关键因素,或对金价能否重启趋势起到重要作用。

日经再创新高:政治预期、资金觉醒与科技潜力

日经 225 指数突破 44,000 点,创下历史新高。政治更迭、全球宽松预期与经济回暖为上涨添柴加火,但估值高企与政策不确定性也让前路并非坦途。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。