美国国债也是金融市场中被广泛交易的产品,归属于债券类。债券是一个极其庞大的市场,国家可以发行债券,企业也可以发行债券,还有许多说不清道不明的次级贷款。

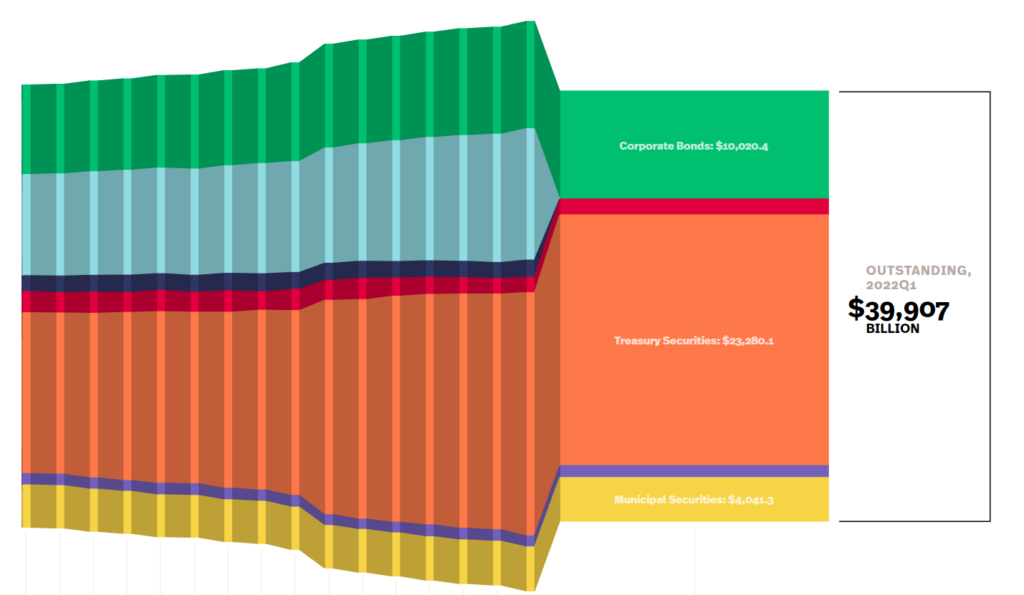

美国债券市场的规模

以美国为例,2022年第一季度,未到期的债券就有39.9万亿美元。这其中美国国债就占了58%,企业债券占据26%。债券的日均交易量也能逼近万亿级别,2021年美债二级市场日均成交量约为6241亿美元。由此可见美国国债极富流动性,流动性高的美债也可以被用于抵押物,作为借贷的抵押资产。如同上期文章所述,在国债到期之后,美国财政部总能偿还本金和利息,所以美债也被视为避险资产。

美国国债和债券收益率

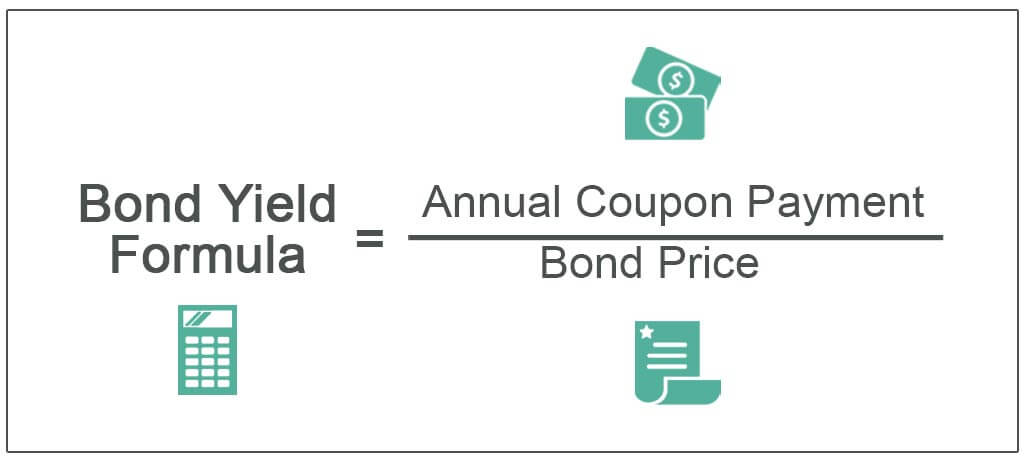

这里写的收益率指的是市场收益率,而非票面收益率。由于可流通的美债可以被交易,所以市场当时真实的收益率与票面收益不同。举个例子:

一张美国国债的面值是100元,票面利率是4%,那么每年可以获得4美元利息。现在这张债券在可交易市场上的价格变成了105元,你刚刚用105元买下这张债券,那么每年你可以获得4美元利息,折合收益率就是4/105*100%=3.8%

这里你就会发现了,当债券市场交易价格越高于票面价格,收益率就越低。因为债券收益率与债券价格之间存在反比关系。当收益率上升时,市场上已有的债券价格会下跌。由于债券交易者不断交易,就会形成市场当中的收益率曲线。一般而言,美国国债被视为无风险资产,对应的美债收益率也会被当作无风险收益率。

美债市场的熊牛变换

当美联储加息的时候,联邦基金利率上升,带动整体债券市场的收益率上升;因为收益率和债券价格是反比,所以债券将步入下跌态势,也就是熊市。2022年,利率环境发生了巨大变化。美联储在2022年3月结束了其债券购买计划,并于6月开始缩小其债券投资组合的规模(简称缩表)。美联储货币政策的鹰派转向显然对更广泛的债券市场产生了影响。基准10年期美国国债在2021年底收益率为1.5%,但迅速走高。到5月,收益率突破3%,6月份,10年期美国国债收益率达到11年来的最高水平3.485%。

(十年期美债收益率走势图)

对应的美国10年期国债价格也是逐步下跌,从年初的130美元跌至6月份最低点114美元。

美债的价格实际上是市场对于美国经济状况和美联储货币政策预期的交易结果。2022年7月公布的美国经济数据中,美国GDP环比缩水0.9%,而核心PCE物价指标同比上升4.4%,比第一季度的5.2%有所下降。那么市场开始预期美国经济降陷入衰退,而物价通胀似乎最糟糕时刻已经度过。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金展望:多头站上$3,900,关注政府停摆动态!

黄金多头强势突破 $3,900,美国政府停摆与全球“去美元化”推动避险买盘,本周交易员需关注政府关门进展及美联储讲话指引。

黄金展望:价格突破$3,800,最小阻力依然向上!

黄金突破$3,800刷新历史新高,美联储降息预期、美国政府停摆风险及地缘紧张局势推动避险买盘,ETF资金流入助力多头持续上行。

黄金展望:价格再创历史新高,联储降息仍是主线!

黄金短暂回调后重启上行,在 $3,700 上方创下历史新高。多头受美联储降息预期、央行购金及实物需求支撑,逢低买入仍为主流策略。本周关注美联储讲话与核心PCE数据或对金价构成短期波动。

黄金展望:上行动能暂停,美联储会议是关键!

在美联储降息预期和地缘冲突影响下,黄金进入高位盘整阶段。本周美国零售数据和 FOMC 会议将成为市场关注的关键因素,或对金价能否重启趋势起到重要作用。

日经再创新高:政治预期、资金觉醒与科技潜力

日经 225 指数突破 44,000 点,创下历史新高。政治更迭、全球宽松预期与经济回暖为上涨添柴加火,但估值高企与政策不确定性也让前路并非坦途。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。