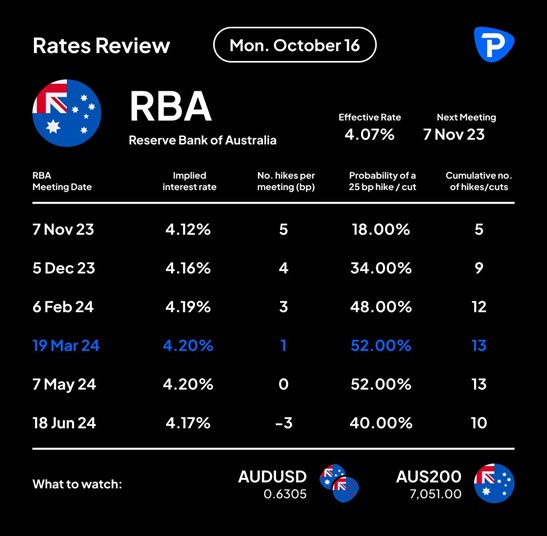

利率预期是怎么来的:这些预期都是基于在国外市场可交易或者有市场走势的利率互换市场或债券市场得来的。详细的算法其实不是关注的重点,重点是下面这些图会告诉我们现在市场主流投资者的看法是怎么样的。

有了这样的看法,也就可以更好理解“超预期加息”,“出人意料的维持利率不变”这些话语当中对比的预期是怎么样的。这可以为行情分析人士提供对未来利率预期的指导,从而对货币、商品和股票市场产生影响。

几个关键知识点

- 有效利率Effective rate

金融机构之间隔夜贷款的平均交易利率。实际利率以央行或联储会议上设定的 “目标 “利率为指导。

- 基点A basis point

基点(或 “bp”)是指利率每 0.01% 的变化。例如,3 个基点 (bp) 相当于 0.03%,而 10 个基点也可以表示为 0.10%。蓝色高亮线代表隐含利率的峰值/谷值,也就是所谓的 加息或降息周期的目标利率。

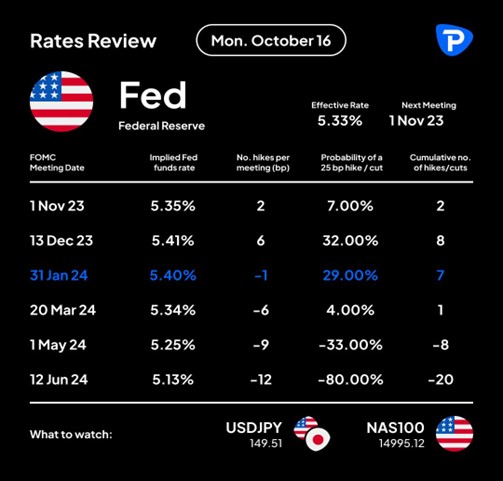

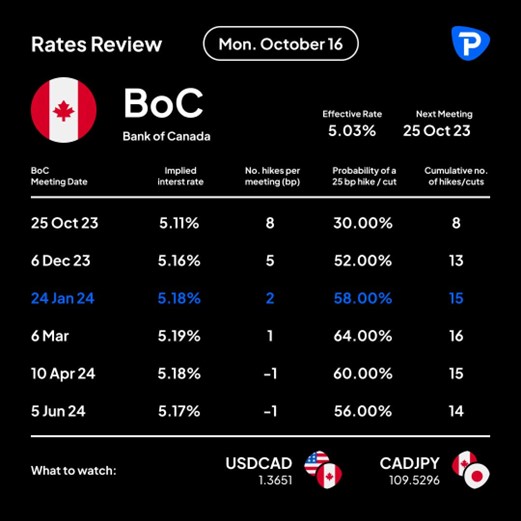

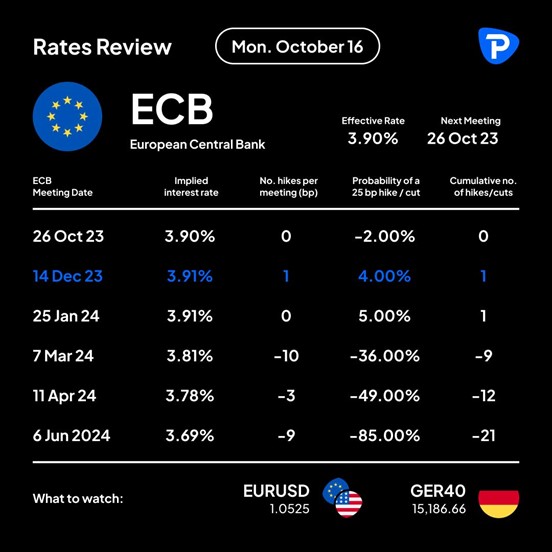

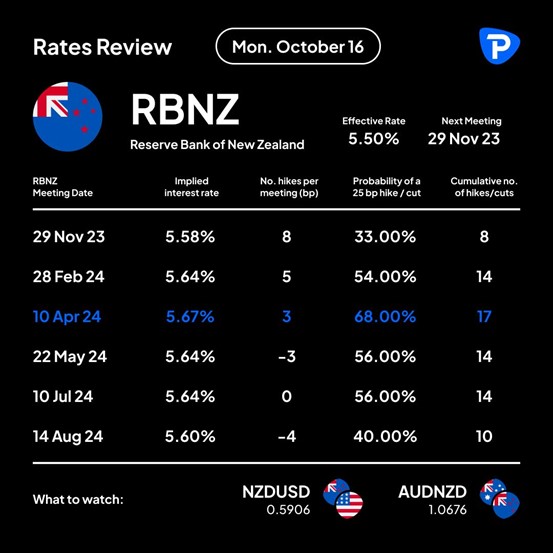

以上图市场对于美联储利率的预期为例:

日期:对应的是早已公布的美联储议息会议的时间

隐含利率:代表市场参与者认为该次央行会议可能采用的利率。它是动态变化的,综合考虑到所有财经数据/官员讲话和其他消息

加息减息幅度:目前市场隐含利率和官方利率的差异值。也就是关键的加息减息幅度预期

概率:某次会议的加息减息幅度除以25*100%。我们假定央行以 25 个基点(或 0.25%)的增量移动其目标或基准利率。

就上图而言,可以得出的信息是市场预计2024年6月12日的美联储会议时,市场利率水平是5.13%,相较于目前有效利率下降20个基点,也就有80%的概率降息25个基点。

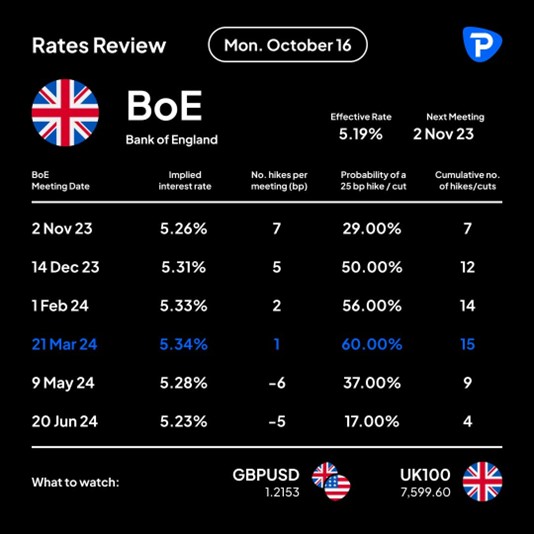

从上面的主要发达国家央行未来的市场预期来看,美联储和欧央行在明年6月前发生降息的可能性更大,降息一次25个基点的概率达到了80%。

如果未来公布的财经数据转好,这两家央行对应明年6月的降息一次变成了不降息甚至是还要加息一次,那么这就是重要的市场预期变化,往往会引发中期的趋势行情。

看懂市场预期对你的好处

上面的表格可以量化基于当下对未来某个时间点的利率预期。可以衡量市场对于即将召开的议息会议表达的鹰派或鸽派推测,可以帮助你了解市场潜在反应。

如果市场为即将召开的澳大利亚央行会议定价加息 5 个基点,即加息的可能性为 20%,而澳大利亚央行加息 25 个基点,那么这就是“意外加息”,“超预期加息”。理论上,澳元会在消息公布后开始反弹。

如果市场为即将召开的英国央行会议定价加息 25 个基点,而英国央行如预期加息 25 个基点。理论上,虽然声明的基调和前景可能是催化剂,但英镑兑美元不应单独因加息而反弹,因为它“符合预期”。

预期的形成就是基于目前公开的信息,也就是行情走势包含了一切信息。当新的官员讲话,非农数据,地缘冲突发生或公布之后,会对预期进行重塑。新旧预期差异大的情况,往往是趋势分析的最爱。因为趋势,就是对预期的打破,

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金展望:多头站上$3,900,关注政府停摆动态!

黄金多头强势突破 $3,900,美国政府停摆与全球“去美元化”推动避险买盘,本周交易员需关注政府关门进展及美联储讲话指引。

黄金展望:价格突破$3,800,最小阻力依然向上!

黄金突破$3,800刷新历史新高,美联储降息预期、美国政府停摆风险及地缘紧张局势推动避险买盘,ETF资金流入助力多头持续上行。

黄金展望:价格再创历史新高,联储降息仍是主线!

黄金短暂回调后重启上行,在 $3,700 上方创下历史新高。多头受美联储降息预期、央行购金及实物需求支撑,逢低买入仍为主流策略。本周关注美联储讲话与核心PCE数据或对金价构成短期波动。

黄金展望:上行动能暂停,美联储会议是关键!

在美联储降息预期和地缘冲突影响下,黄金进入高位盘整阶段。本周美国零售数据和 FOMC 会议将成为市场关注的关键因素,或对金价能否重启趋势起到重要作用。

日经再创新高:政治预期、资金觉醒与科技潜力

日经 225 指数突破 44,000 点,创下历史新高。政治更迭、全球宽松预期与经济回暖为上涨添柴加火,但估值高企与政策不确定性也让前路并非坦途。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。