受地缘政治、美联储独立性和降息路径不确定等因素影响,近期美股在高位反复震荡,纳指表现出犹豫。相比之下,中港股市却在科技主线的带动下悄然走出一波独立行情。

CN50指数在过去11周中有10周上涨,CSI 300也在过去10周中录得9周上涨,成交活跃度显著提升。在A股市场,寒武纪市值一度超越贵州茅台,中芯国际创下历史新高,工业富联跻身“万亿俱乐部”。港股9月开局同样强势,阿里、百度、京东等权重股集体走高,阿里首个交易日股价开盘便跳涨逾18%。

当前,行情的核心问题不再是“有没有”,而是“能走多远”“该如何参与”。资金的答案似乎很明确:在全球市场踌躇不前之际,中国科技股正成为新的进攻方向。

交易员也在思考:CN50 和 HK50是否有望为纳指的“平价替代”?股价迅速上涨背后到底是技术进步的兑现,还是预期透支?

驱动力两件套:技术迭代 + 政策加码

自8月以来,A股科创芯片指数最大涨幅超40%。在58家半导体公司中,已有40家披露盈利增长,且17家的净利润实现同比倍增。这轮行情背后并非单一事件的刺激,而是多重力量的叠加。

技术端的突破尤为关键。DeepSeek-V3.1的发布强化了市场对国产算力生态的信心,其在FP8精度上的突破与国内芯片架构方向高度契合,直接提升了“国产替代”的预期。与此同时,AI芯片、CPO、PCB、液冷等硬件链条轮番升温,景气度已经从单点突破扩散到更广的计算机、电子、通信等板块,推动了指数的系统性走强。

与此同时,政策面也释放出清晰信号。中国国务院日前印发《关于深入实施“人工智能+”行动的意见》,并在此前提到2030年普及率超过90%的目标,辅以研发投入和资本市场支持。在中美博弈背景下,科技产业不只是市场风口,而是政策驱动下的长期主线。

代表性样本:从 “旧强” 到 “新贵”

个股层面,这一逻辑已经在科技股财报中得到鲜明体现。阿里巴巴一季度收入同比增长10%,净利润大增76%,阿里云收入加速反弹,AI产品连续八个季度保持三位数增速。腾讯股价重返600港元上方,管理层明确将在AI领域持续投入,并已在游戏、广告和云服务中看到效率与收入的双重改善。

硬件环节的受益更为直接。中芯国际、工业富联等公司在资本开支扩张和国产替代进程中获得了显著提振,巩固了其在产业链中的核心地位。

与此同时,寒武纪成为市场追逐的新标的。自7月以来股价累计上涨近94%,2025年上半年营收同比放大43倍,成为资本追逐的“新贵”。从“旧强”到“新势力”的交替,为这轮行情增添了更多层次感。

贸易缓和与中国增长支撑表现

在企业表现之外,外部环境的缓和也为行情提供了助力。中美贸易暂时缓和,目前双方均做出一定让步,包括中国允许稀土出口、美国阶段性放宽部分科技出口限制。这有助于缓和风险偏好与估值折价。

增长方面,世界银行预计2025年全球增速约2.3%,为近二十年非危机年份的低位,但中国增长预期仍稳在4.5%附近。宏观与政策的“可预期性”提升,为科技主线提供了更稳固的定价锚。

在科技主线抬头之际,华尔街还将目光投向中国市场内部结构,将“中国10巨头(Prominent 10)”作为观察中国权益市场广度的重要窗口。与美股科技板块的“七巨头”相比,“10巨头”产业分布更广,横跨电商、内容、医药、智能手机及新能源车等领域,合计仅占中国股市总市值约17%。这意味着比起单纯依赖科技股,赛道分散有望为“科技- 消费-制造”的轮动留下空间。

难点与约束:估值、兑现与外部冲击

不过,这一波科技行情并非没有挑战。首先,高估值正在成为无法回避的现实。科创50指数市盈率达 180 倍,接近四年高位,市场对盈利兑现的敏感度明显上升。订单、良率、出货、回款,任何一个环节出现差池,都可能触发估值的快速回调。

其次,AI产业的周期错配风险依然存在。资本开支的加速未必能在短期内转化为业绩,如果互联网大厂的国产芯片采购比例未如预期提升,或者上游产能爬坡放缓,股价波动难以避免。

最后,外部不确定性依旧悬而未决,贸易规则、半导体出口管制、汇率与美债利率等跨市场因素,都可能通过风险偏好与估值折现渠道传导到科技板块。

热潮过后:关注可持续性与落地执行

整体而言,把CN50和HK50简单看作纳指的“平替”并不全面。纳指更多代表“通用平台与生态输出”,而中港科技板块的逻辑在于“政策支撑、应用落地与国产替代”。

短期看,在政策与产业的双轮驱动下,科技股带动两大股指的最小阻力路径依然是向上,但高估值下的波动弹性也会更大。交易员可以关注核心企业国产芯片采购占比、AI算力落地节奏、订单兑现速度,以及ETF申赎等资金流动情况。这些都是判断行情延续与回调风险的重要参考。

至于未来中港股指能否持续走高,不仅取决于故事的想象空间,更取决于业绩和现金流能否按时交付。市场真正关心的,是中国AI能否从“PPT”走到“P&L”。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易员一周前瞻:灵活应对我们的交易环境

当我们准备在新的交易周投入战斗时,我们翻看日历,看到重点事件包括美国核心PCE和欧元区通胀、新西兰央行会议、中国PMI以及众多美联储发言人 – 我们重新集结,评估交易环境的同时考虑每个数据发布前后可能出现的巨大波动,通过这些评估来制定我们的交易策略和计划。

英伟达效应:美国股票指数突破新高

英伟达效应席卷全球股市,并为那些看起来可能面临3-5%下跌的市场注入了新的活力。 EU Stoxx、GER40、JPN225以及美国大盘股,包括US30、US500和NAS100指数,都创下了新高。

值得交易员关注的五张图表

US2000 – 小盘股有望突破?

交易员每周策略手册:创纪录水平后出现交易波动

今天的交易员手册中,我们将探讨:市场监控 – 新交易周的广泛跨市场设定和平台,雷达上的关键事件风险以及风险倾向,值得注意的财报、央行讲话和利率定价

交易者雷达上的五张图表

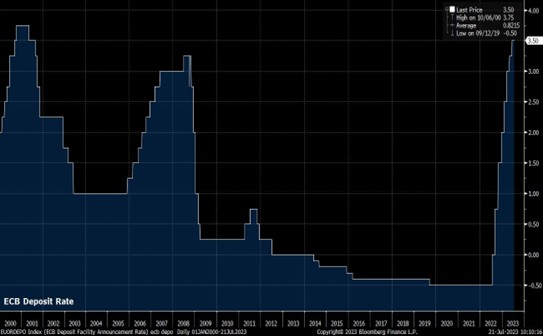

随着美国经济数据持续超出预期,而美联储对即将到来的加息持谨慎态度,我们看到美国国债相对于德国国债的收益溢价不断扩大。

澳洲联储(RBA)将在五月加入降息行列

澳大利亚第四季度CPI同比增长4.1%,修剪均值指标同比增长4.2% – 这两者都明显低于经济学家的中值预测,而且重要的是低于澳洲联储对两个指标均为4.5%的预测。