过去一周,黄金价格先涨后跌,重新站上3,300美元大关,但空头力量依然占优。坚挺的经济数据、美联储对降息保持观望态度,以及股市持续吸金,合力削弱了黄金的短期吸引力。不过,从中期视角看,债务压力、通胀隐忧和关税不确定性依然存在,黄金作为风险对冲工具的需求依旧强劲。

本周,市场将聚焦于关税政策的最新进展及特朗普相关表态,这些消息很可能成为黄金短线波动的催化剂。

$3,300争夺激烈,多空短线博弈升级

从XAUUSD日线图来看,多头上周先后收复$3,300和50日均线两个关键技术水平。尽管一度占据主动,但上涨势头并未持续。自上周四以来,市场多空拉锯,目前正验证$3,300的支撑有效性。

如果该水平失守,5月末和6月末的低点$3,250附近可能成为下一个观察买盘的关键区域。相反,若多头重新占据主导,价格在$3,400附近的表现值得关注。

在我看来,黄金近期承压,是因为三个因素共振:美国经济数据强劲、美联储无迫切降息意愿、美股走强吸引部分避险资金流出金市。

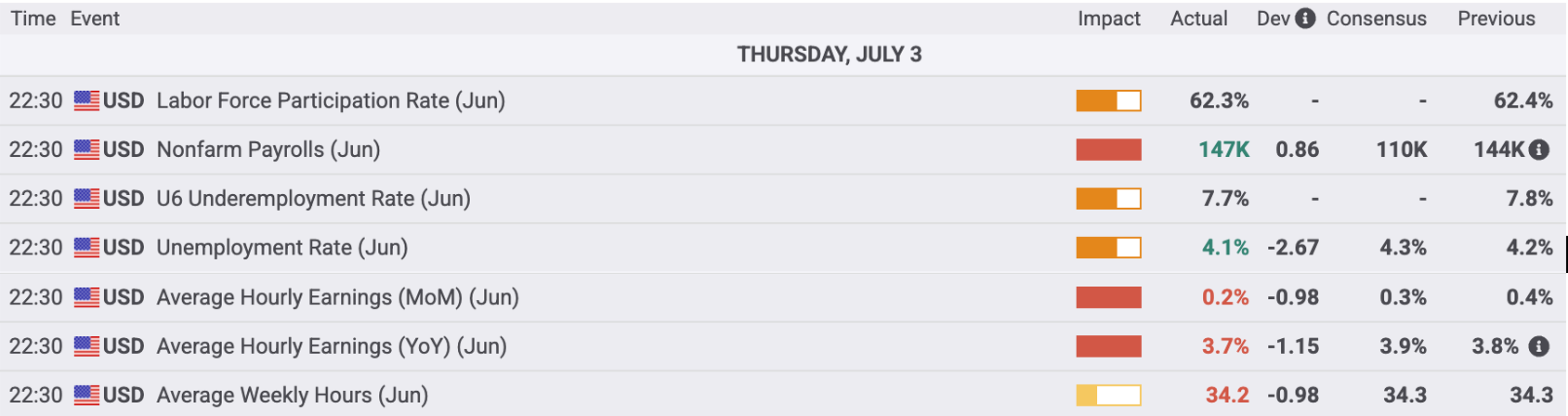

非农优于预期,降息定价转鹰

上周公布的美国非农就业数据表现出色:新增就业人数达到14.7万,远超市场普遍预期的10.5万;与此同时,失业率从预期的4.3%意外下降至4.1%,显示劳动力市场依然稳健。平均时薪同比涨幅虽略低于市场共识,但整体维持温和增长。综合来看,这是一份典型的“软着陆”报告——既没有出现严重疲软导致经济衰退风险升高,也没有强劲到引发通胀反弹的担忧。

数据发布后,市场对美联储7月份降息的预期明显降温,降息概率从报告前的约25%骤降至仅5%。不过,尽管短期内降息预期下调,但市场仍未完全放弃年内降息两次的可能性。

这一政策节奏的调整对黄金市场的影响具有双面性。一方面,降息推迟削弱了黄金作为无息资产的吸引力,短期内对价格的直接利好有所减弱。另一方面,未来货币政策路径变得更加不确定和模糊,反而为黄金提供了较好的支撑。

“大而美”法案通过,财政隐忧或为金价托底

正当特朗普呼吁美联储降息300个基点,而鲍威尔依旧选择按兵不动之际,美国的财政政策却早已驶入快车道。“大而美”法案(One Big Beautiful Bill)以微弱优势通过国会,核心内容包括延长2017年减税政策以及大幅提高债务上限至5万亿美元。这一举措预计将使美国财政赤字占GDP的比重攀升至7%以上,财政刺激力度空前。

诚然,该法案在短期内有效缓解了财政部“资不抵债”的困境,也在一定程度上提振了市场信心。一部分市场参与者甚至认为,这种激进的财政扩张有望在短期内支持美国经济增长,推动美股等风险资产不断创出新高,并带动大量流动性从黄金等防御性资产中流出。

然而,这背后也伴随着潜在风险:美债发行规模急剧膨胀可能导致供给压力加大,跨资产的流动性面临收缩,财政可持续性的担忧也开始浮现。正因如此,黄金作为对抗财政扩张风险的工具,仍具配置价值。

美元空头叙事仍在,黄金中期利好

与此同时,美元走势也有利于支撑黄金表现。即便美债收益率全线上行,美元仍无法在非农数据后走出明显反弹,显示其上涨动能正在减弱。

各国央行继续稳步增持黄金储备,新兴市场更将其视为“去美元化”的核心资产。这种结构性需求,为黄金价格提供了坚实支撑。某种意义上说,即使真实利率短期走高,只要全球对美元资产的信任出现任何边际弱化,黄金就会变得更具吸引力。

贸易政策不确定:下一个波动催化剂

这一切仅仅是短期变量的开端。7月9日,被称为“自由日”的关税豁免期限即将到期。特朗普已明确表示,将从7月7日起陆续向多国发出关税通知信,若谈判未能及时达成一致,新的关税措施将于8月1日正式实施。

市场普遍将这视为一场“谈判策略”的老戏法——通过威胁和施压换取让步——导致紧张情绪逐步缓和,对金价形成一定压制。

然而,这种乐观情绪仍不可过于乐观。特别是在企业利润率刚刚企稳、全球制造业供应链逐步恢复的关键时刻,新一轮关税扰动不仅可能推高企业成本,还可能通过进口价格传导至核心通胀,增加通胀压力。在这样的背景下,黄金的避险需求依然真实存在,持有黄金的价值不可忽视。

当政策模糊遇上财政激进,黄金不愁没故事

总的来说,黄金过去一周由涨转跌,目前正在测试$3,300支撑水平。短期内价格仍受制于经济数据坚挺、美联储不急于降息与股市的持续吸金效应。但从更高的时间框架看,财政赤字扩大、央行持续的购金需求和政策路径变数大,三重逻辑为黄金构筑一个稳固的底部。如果价格能站稳$3,300,我仍倾向于将回调看作买入机会。

展望未来,美国与其他经济体之间的贸易谈判进展将是本周关注的重点之一。目前特朗普已将“解放日”关税的执行时间7月9日推迟至8月1日,TACO交易情绪再度升温。若接下来公布的协议内容仍缺乏具体细节或特朗普态度继续软化,“狼来了”的故事讲过太多遍,可能让黄金面临一定压力。

相反,如果后续公布的条款内容偏强硬,特别是涉及更高关税门槛或限制性措施的落实,可能推升避险情绪。这种情况下,风险资产如美股或新兴市场货币可能承压,而黄金则有望获得短线支撑。

紧随其后的是美国6月CPI数据,这将是美联储判断9月是否降息的核心参考指标之一。此前非农报告表面亮眼,但背后就业结构存在瑕疵,因此通胀数据更有可能成为下一阶段利率路径的“定调者”。

如果CPI环比和同比涨幅放缓,市场将进一步加大对9月降息的押注,从而可能推动美债收益率回落、美元承压,而提振黄金。但若数据意外强劲,可能引发市场重新评估美联储的宽松预期,导致黄金下行。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易者洞察 – 宽容的美联储是多头的绿灯

我们经历了FOMC会议和本周的重要风险事件,广大投资者听到了他们想听到的消息 – 美联储对通胀持宽容态度,尽管两个CPI数据较热,但他们的想法并没有发生太大变化。

恒生指数运行至关键节点,Tradingview能看出什么?

近期以来,香港股市持续回暖,恒生指数已经上涨至16,000关口之上。距离1月份14800的低点已经上涨13%。从技术面角度来看,双重底能否形成的关键就在这周。目前恒生指数运行至下跌通道上轨,若能够突破,那么反转确认的信号将会更强烈。

交易者每周策略手册:长期事件风险,短期睡眠

本周市场将活跃起来,对一系列令人难以置信的一级事件风险的结果做出反应,大约有 14 次央行会议,其中包括 6 次 G10 央行会议,以及众多新兴市场央行会议。

日本央行会议手册——日元的地雷,但不会改变游戏规则

最近的媒体报道引发了人们的预期,即日本央行(BoJ)正在为摆脱非常规货币政策环境做好准备。这实际上意味着日本央行将其政策利率从-0.1%(负利率政策或NIRP)提高至0.0%。

交易员每周策略手册:记录是用来打破的

上周市场平静开局过后,周五美国交易时段看到风险重新活跃。美国ISM制造业指数疲软,仅为47.8,其中新订单和就业子组成部分尤为引人注目。与此同时,美联储成员 Lorie Logan 和 Chris Waller 的评论促使美国国债的强劲反弹,市场预期在2024年将进一步降息。

交易员思考 – 美联储理事Waller阐述了降息路径

美联储理事Waller打开了潘多拉盒子,加速了有关美联储降息的辩论,从而验证了市场对美联储将在整个2024年调整联邦基金利率的高度期望。